V sedmém díle opčního edukačního seriálu se budeme dále věnovat spreadovým opčním strategiím, tentorát ovšem v jejich pokročilejší variantě. Představíme si dvě velmi oblíbené strategie – Iron Condor a Butterfly, které slouží obchodníkům ke generování zisků v takových situacích, kdy se trhy pohybují pouze v určitém pásmu.

Velmi důležitý vliv na vývoj ceny opcí má také volatilita. Při vyšší volatilitě obdržíme za otevření strategie (s jinak stejnými parametry) vyšší prémium než v časech nízké volatility. Je velmi výhodné, pokud se nám podaří otevřít IC v době, kdy se nachází volatilita na vysokých úrovních a předpokládá se její pokles. Naopak rostoucí volatilita po otevření pozice již působí v náš neprospěch.

Pro řízení strategie IC existuje celá řada přístupů, které lze v zásadě rozdělit na dvě skupiny. První skupina obchodníků po otevření strategie IC již nijak do obchodu do doby expirace nezasahuje a pozici již dále neupravuje. Vychází přitom ze statistiky, že trhy se pohybují z dlouhodobého měřítka (na 1-2 měsíční bázi) s určitou pravděpodobností v rámci určitého cenového intervalu a argumentují tím, že případné úpravy pozice by přispěly ke snížení ziskovosti celého systému.

Druhá skupina obchodníků se přiklání spíše k aktivnímu řízení strategie a má definována pravidla, která stanovují, co je třeba udělat v případě, že se např. vypsaná opce dostane „do peněz“ nebo ukazatel delta (více v dalším díle opčního seriálu) dosáhne určité hodnoty. Pokud nastane taková situace, obchodník může buď celou pozici zavřít s mírnou ztrátou nebo případně posunout celou ohroženou vypsanou nohu více OTM, což je ale také spojeno s vynaložením určitého nákladu. Na druhou stranu často tato skupina obchodníků nedrží strategii IC až do doby expirace a často celý obchod ukončí i v takové situaci, kdy je možné realizovat zisk ve výši např. 80% hodnoty obdrženého prémia.

Při obchodování strategie IC se budeme většinou potýkat s nepříznivým RRR (poměr risku a zisku), který však lze vylepšit pomocí techniky, která se nazývá „legging“. Nejedná se přitom o nic jiného, než že strategii neotevíráme najednou, ale po jednotlivých nohách (leg). Cílem je zvýšit celkovou hodnotu inkasovaného opčního prémia a tím i zlepšit poměr RRR. Nejčastější variantou leggingu je taková situace, kdy např. dojde k výraznému nárůstu ceny podkladového aktiva, která zvyšuje ceny call opcí. Protože neočekáváme, že by mělo mít posilování dlouhodobější charakter, rozhodneme se otevřít pouze „horní nohu“ strategie IC – tj. Bear Call Spread, za kterou v takové situaci obdržíme vyšší prémium. Pokud se naše předpoklady naplní a cena během dalších dnů poklesne, dojde naopak ke zvýšení ceny put opcí. V takové situaci se rozhodneme dokončit legging a otevřeme tedy druhou část strategie IC – tj. Bull Put Spread, inkasované prémium bude opět vyšší. Celá operace nám tedy vylepší RRR. Nicméně je dobré mít plán i pro takovou situaci, kdy cena pokladu bude v případě otevření Bear Call Spreadu dále posilovat – tj. mít stanoven plán pro situaci, kdy legging nevyjde (např. kdy uzavřít pozici, maximální dobu pro otevření „druhé nohy“, atd.).

Legging je již pokročilejší technika obchodování strategie Iron Condor, nicméně při správném použití dokáže vylepšit ziskovost systému i o desítky procent.

V průběhu držení pozice lze také legging uplatnit. Pokud se například stane, že by jedna z nohou byla natolik OTM, že by neměla téměř žádnou hodnotu, je samozřejmě možné ji se ziskem uzavřít.

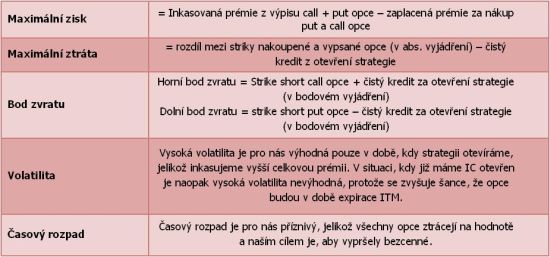

Pro názornost ještě přikládám tabulku klíčových charakteristik pro strategii Iron Condor.

Příklad obchodování

Praktický příklad obchodování strategie Iron Condor si ukážeme na trhu amerického indexu S&P 500. Jak vidíme z cenového grafu, trh se pohybuje již několik týdnů v rámci určitého pásma, které lze ohraničit rezistencí na hladině cca 925 (horní červená linka) a supportem kolem hodnoty 805 (dolní červená linka), který byl sice v minulosti jednou proražen, avšak návrat ceny zpět byl poměrně bleskový.

Rozhodneme se pro výpisy call a put opcí na těchto cenových úrovních, zároveň však chceme naši maximální ztrátu omezit na přijatelnou úroveň, a proto nakoupíme také ochranné call a put opce o 20 bodů nad, resp. pod striky vypsaných call, resp. put opcí. Expiraci opcí zvolíme na 30 dní.

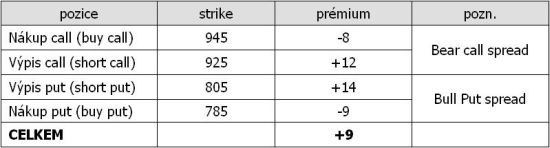

Parametry obchodu jsou následující:

Jak je z tabulky patrné, za otevření strategie IC s těmito parametry obdržíme celkovou čistou prémii ve výši 9 bodů, která zároveň představuje náš maximální zisk z tohoto obchodu v případě, že se cena podkladového aktiva (v tomto případě hodnota indexu S&P 500) bude nacházet mezi striky vypsaných call a put opcí, tj. v rozmezí 805-925.

Naopak maximální ztrátu nám tento obchod přinese v takovém případě, pokud bude hodnota indexu v době expirace opcí nad strikem nakoupené call opce, resp. pod strikem nakoupené put opce. Ztráta bude v takovém případě rovna rozdílu mezi vypsanou a nakoupenou opcí ve výši 20 bodů (pro výpočet lze v případě symetrického nastavení IC použít jak call, tak put opce – tj. např. pro call opce: 945-925) a obdrženým čistým prémiem při otevření celé strategie (9), takže ve finále to bude rozdíl 20-9, tj. 11 bodů.

Ještě je zapotřebí určit hodnoty obou bodů zvratu. Horní bod vypočteme jako součet striku vypsané call opce a hodnoty obdrženéh prémia za otevření strategie IC v bodovém vyjádření – tj. 925 + 9 = 934. Dolní bod zvratu naopak získáme tak, že od striku vypsané put opce održené prémium v bodovém vyjádření odečteme – tj. 805 – 9 = 796.

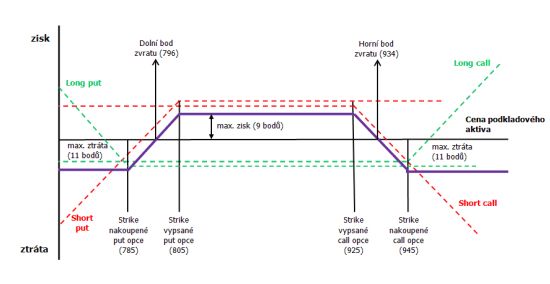

Otevřenou strategii Iron Condor ukazuje i následující graf:

Z grafu můžeme tedy snadno zjistit, že strategie se bude nacházet v maximálním zisku, pokud cena podkladového aktiva skončí v době expirace mezi striky vypsaných put a call opcí. Naopak v případě, že se cena bude v době expirace nacházet nad strikem nakoupené call opce, resp. pod strikem nakoupené put opce, skončí otevřený obchod v maximální možné ztrátě.

Butterfly

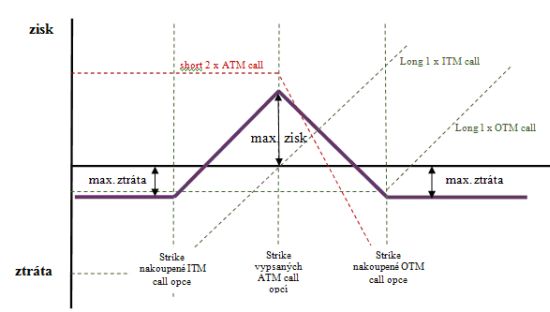

Okrajově si představíme i další, potenciálně velmi ziskovou strategii Butterfly. Název vyplývá z tvaru grafu, který připomíná malé tělo a velká křídla motýla. Long Butterfly je opět kombinace dvou spreadových strategií, nicméně je možné ji vytvořit ze tří opčních pozic. Je možné ji sestavit z call i put opcí, přičemž výsledný profil zisku a ztráty je pro obě varianty v podstatě identický. K sestavení obchodu je třeba použít Long Call/ resp. Put opce ITM, Short Call/resp. Put opce ATM ve dvojnásobném objemu a Long Call/ resp. Put opce s OTM strikem. Výsledný graf strategie pak vypadá následovně:

Strategie Butterfly je zde vyznačena fialovou čarou, zeleně jsou vyznačeny long call ITM a OTM opce a červeně pak short call opce se strikem rovným současné tržní ceně (ATM). Z výsledku je zřejmé, že strategie počítá s nízkou volatilitou a maximálního zisku dosahuje v situaci, kdy cena zůstane do konce životnosti opce na hodnotě při otevření opční strategie (v grafu Spot). Strategie má oproti Iron Condor sice užší pásmo, kdy je v zisku, nicméně RRR je v případě Butterfly mnohem příznivější. Long Butterfly se používá jako alternativa k Short Straddle, kdy při spekulaci na nízkou volatilitu dává jistotu omezené a předem známé výše maximální ztráty.

V dnešním díle jsme se seznámili s pokročilejšími, nicméně hojně využívanými strategiemi Iron Condor a Butterfly. Zejména IC by se měl stát součástí portfolia každého tradera a měl by vytvářet pravidelný příjem.

V příštím díle opčního seriálu se podíváme na techničtější stránku opcí, a to na řecká písmena, která se již v dosavadním seriálu objevily v rámci charakteristik některých opcí. Jedná se o písmena Delta, Gamma, Vega a Théta. Cílem dílu bude pochopení toho, co tyto ukazatele vyjadřují.

Autor článku z rubriky Opční edukační seriál působí jako analytik společnosti X-Trade Brokers.

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook