Kdykoli se rozhodnete požádat o jakýkoli úvěr či půjčku, počítejte s tím že si vás banka bude chtít prověřit, aby měla jistotu, že se jí půjčené peníze i s úroky vrátí. U stavebního spoření tomu není jinak. I stavební spořitelna chce mít jistotu, že máte dostatečnou bonitu, neboli jste schopni úvěr splatit.

Bonita, schopnost splatit úvěr, však není jedinou věcí, kterou banka prověřuje. Bance toto nestačí a chce mít jistotu, že i kdybyste například o příjem přišli a tudíž nebyli schopni splácet, ona své pohledávky vůči vám získá. Právě z tohoto pohledu si banky většinou stanovují ještě další podmínku pro půjčení peněz a tím je nějaká forma zajištění úvěru.

Jaké může být zajištění úvěru

Stejně jako u ostatních půjček i stavební spořitelny používají základní formy zajištění úvěrů a to podle výše tzv. nezajištěné částky úvěru. V nejlepším případě, zvláště pokud je nezajištěná částka úvěru nižší se stavební spořitelny obejdou bez dalšího zajištění a k získání úvěru vám bude postačovat pouze doložení vašeho příjmu. Pokud jsou již půjčované částky vyšší budou stavební spořitelny požadovat další zajištění. Jedná se především o zajištění úvěru třetí osobou, tzv. ručitelem, bude postačovat jeden nebo dva podle výše úvěru. Bohužel od určité výše úvěru vám nebudou postačovat ani ručitelé a stavební spořitelny budou vyžadovat zajištění úvěru zástavním právem k nemovitosti. Některé stavební spořitelny umožňují i další formy zajištění jakým může být třeba finanční pohledávka.

Někdy mohou též stavební spořitelny požadovat další doplňkové zajištění například v podobě životního pojištění dlužníka vinklovaného ve prospěch banky, nebo pojištění úvěru opět s vinkulací pojistného plnění na banku.

K zajištění úvěrů stavební spořitelny využívají stejné formy, ale poněkud se liší výše úvěru (nezajištěné částky), do které stavební spořitelně ta která forma zajištění postačuje. Nejprve než se podíváme na konkrétní podmínky jednotlivých stavebních spořitelen ještě rozdíl mezi zajištěním překlenovacího úvěru a úvěru ze stavebního spoření.

-

Překlenovací úvěr

U překlenovacího úvěru existuje dvojí zajištění úvěru. Automaticky je úvěr zajištěn již naspořenou částkou na účtu stavebního spoření klienta a proto nezajištěná výše úvěru, kterou klient zajišťuje výše zmíněnými způsoby je dána rozdílem výše poskytnutého překlenovacího úvěru (výší cílové částky) a výší uspořené částky klientem. -

Úvěr ze stavebního spoření

V případě úvěru ze stavebního spoření, stavební spořitelna půjčuje klientovi již jen rozdíl mezi uspořenou částkou a cílovou částkou stavebního spoření. Výše nezajištěné částky je v tomto případě rovna výši úvěru.

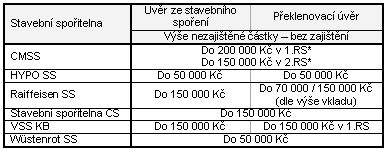

Některé stavební spořitelny nerozlišují mezi zajištěním u překlenovacích a klasických úvěrů ze stavebního spoření, některé naopak mají pro překlenovací úvěry přísnější podmínky. V následující tabulce je rozdíl výše poskytnutého úvěru a překlenovacího úvěru (nezajištěné částky) bez zajištění u jednotlivých stavebních spořitelen.

Úvěry a překlenovací úvěry bez zajištění

* RS … riziková skupiny

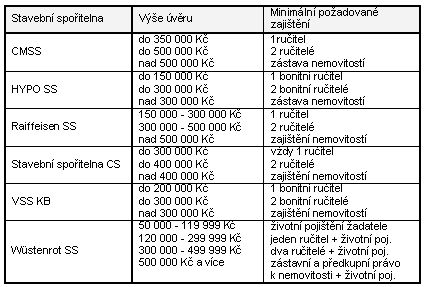

Zajištění úvěrů ze stavebního spoření

Ve výše uvedené tabulce je uvedeno dostačující zajištění pro různou výši poskytnutého úvěru ze stavebního spoření u jednotlivých stavebních spořitelen. U překlenovacích úvěrů některé stavební spořitelny mají přísnější podmínky, nebo se podmínky liší podle výše úspor účtu klienta. Výše uvedené zajištění není jediné možné, stavební spořitelny umožňují i kombinace výše uvedených forem nebo využití finanční pohledávky či vinkulace úspor na jiném účtu stavebního spoření. Výše uvedené zajištění je tedy třeba brát jako orientační s tím, že se může případ od případu poněkud lišit.

Ne všechny stavební spořitelny se také dívají na klienty stejně. Mnoho z nich rozlišuje mezi „známými a neznámými“ klienty. Většinou spořitelny zohledňují, jak klient spoří či již u nich dříve nějaký úvěr splatil či splácí a potom mohou nabídnout klientům jiné výhodnější zajištění například tím, že si je rozdělí do různých rizikových skupin (většinou upřeklenovacích úvěrů). Čím je klient pro stavební spořitelnu méně rizikový, je menší předpoklad že by v budoucnu úvěr nesplácel, tím po něm bude stavební spořitelna požadovat nižší zajištění poskytnutého úvěru.

I když na první pohled vypadá, že nejjednodušším zajištěním je najít bonitního ručitele, může to být pro mnoho klientů velký problém. Je třeba vědět, že manželé jsou automaticky braní jako spoludlužníci a proto si nelze druhého manžela vzít jako ručitele. Ručitel by také měl v době přepokládané doby splácení úvěru být v produktivním věku, takže mnohdy ani rodiče již nemohou svým dětem takto pomoci. A ani opačně to mnohdy není lepší, neboť bonita ručitele se určuje za celou jeho rodinu a pokud má ručitel dvě děti a manželku na mateřské dovolené, nemusí být již pro stavební spořitelnu dostačující.

Ale jak již bylo řečeno výše, v tabulce jsou pouze příklady zajištění a stavební spořitelny umožňují i jiné možnosti či formy zajištění, proto určitě i vy najdete nejoptimálnější řešení právě pro vás.

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem