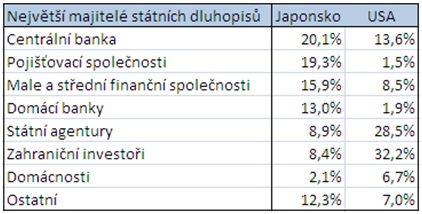

K jejímu vzniku přispěly dva faktory. Tím prvním byla asijská finanční krize v roce 1997 a druhým byly domácí potíže s bankovními institucemi, které nebyly schopny podpořit ekonomiku v době krize. Centrální banka byla také bezmocná, protože již v době před vypuknutím problémů byly úrokové míry na úrovni 0,5 procenta a neexistoval prostor pro další snižování. Někteří analytici upozorňují, že Evropa je na počátku podobných problémů, jako bylo před lety Japonsko. Keynesiánská rozhazovačná politika, která měla nastartovat hospodářský růst, učinila z Japonska nejzadluženější stát na zemi. Celkový poměr státního dluhu k HDP se v tomto roce vyšplhá v letošním roce na 224 procent. Japonská centrální banka se v nedávné době stala největším vlastníkem japonského státního dluhu. Celkově její podíl na držení státních dluhopisů překonal již 20 procent.

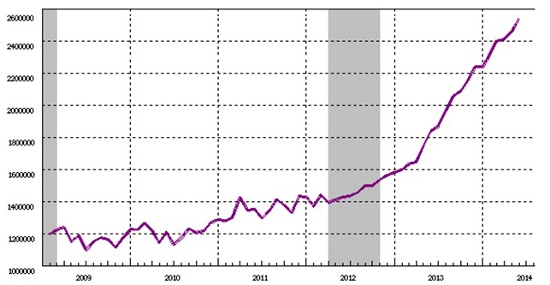

Guvernér japonské centrální banky Haruhiko Kuroda stanovil v minulém roce, že cílem je zvýšit inflaci v Japonsku na 2 procenta a započal nejexpanzivnější monetární politiku na světě. Bilanční suma japonské centrální banky v grafu č. 2 připomíná exponenciálu. Druhým cílem je udržitelnost státního dluhu. Při celkem jednoduchém propočtu je však zřejmé, že očekávat splnění obou cílů zároveň je dosti nepravděpodobné. Při aktuální velikosti japonského státního dluhu a úrokové sazbě 1 procento spolykají pouze úroky z tohoto dluhu 24 procent vybraných daní v Japonsku. Pokud by se sazby zvedly na 2 procenta, je to již 46 procent a při velikosti úroku 4,3 procenta by veškeré daňové příjmy padly pouze na úhradu úroků. Na splácení dluhů a jakékoliv jiné státní výdaje by nezbyl ani jen. Japonsko, které zažívalo dlouhodobě 1 procentní deflaci a zmíněný úrok 1 procento tedy pro domácí investory znamená reálný výnos 2 procenta. Pokud by se však podařilo splnit první cíl centrální banky a inflace by vzrostla na 2 procenta, budou investoři požadovat úrok 4 procenta, což by znamenalo vážný problém.

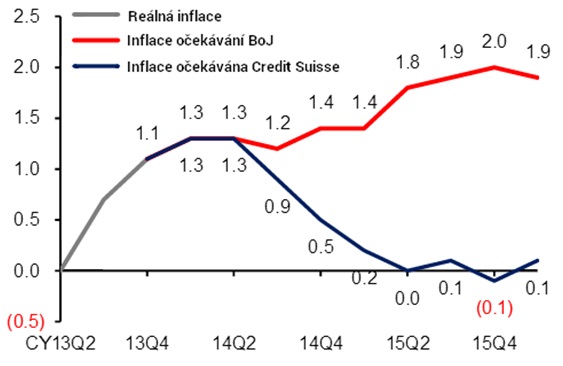

Zdá se, že cíl centrální banky docílit dvouprocentní inflace se do poloviny příštího roku nepodaří naplnit i z jiného důvodu. Dosavadní nárůst cenové hladiny byl spojen především s poklesem kurzu jenu vůči dolaru. Ten se ale v posledních měsících zastavil. Hlavní důvod je podle banky Credit Suisse především v tom, že ačkoliv se inflace mírně zvedla, tak jednotkové náklady práce propadly za posledních 12 měsíců o 2,5 procenta.

Graf: Vývoj inflace předpokládaný Credit Suisse a Japonskou centrální bankou v procentech (Zdroj: Credit Suisse)

Tabulka: Majitelé japonského a amerického státního dluhu (Zdroj: Fed, BoJ)

Graf: Měsíční vývoj měnového páru USDJPY (Zdroj: Colosseum Metatrader 5)

Graf: Celková aktiva japonské centrální banky v miliónech jenů (Zdroj: BOJ)

Autor komentáře je analytikem společnosti Colosseum

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook