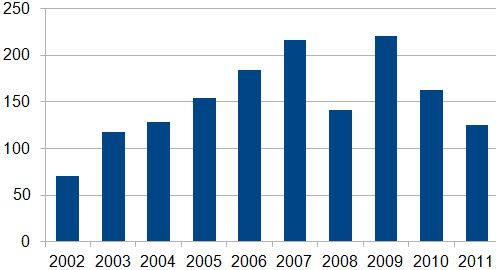

Jak rostla finanční aktiva v posledním desetiletí, ukazuje graf. Přesto úspory domácností v nich dosáhly již celkové sumy skoro 2,74 bilionu korun a na domácnost tak vychází průměr 690 tisíc korun. V zacházení s jejich úsporami ale ani za loňský rok nenajdeme nějaké výraznější změny. Opět mezi všemi finančními produkty jasně zvítězily spořicí účty.

Vklady v bankách vedou

Domácnosti loni na bankovních vkladech navíc naspořily jen necelých 58 miliard korun (také nejméně za posledních 7 let), ale přesto najdeme některé signály trendů. Například ustal útěk z termínovaných vkladů, ale téměř se zastavil růst peněz klientů ve stavebním spoření. Podle způsobu ukončení dále ztrácí forma výpovědních lhůt, zato obnovily růst vklady se splatností.

Likvidita stále žádaná

Zatímco předloni netermínované vklady „porazily“ i celkovou sumu vkladů (na úkor jiných samozřejmě) loni již takovou razancí nerostly. V roce 2010 šlo totiž zejména o to, že do svého skokového nárůstu o 89 miliard korun „přebraly“ 64 miliard z běžných účtů. Navíc i 18 miliard z termínovaných vkladů.

To loni již byl trh mnohem klidnější a rostly všechny vkladové skupiny či formy. Netermínované vklady vzrostly o 54 miliard, ale protože o 19 miliard víc lidé nechali i na běžných účtech, zbývá na spořicí vklady „jen“ 35 miliard korun. Přesto mají lidé na netermínovaných vkladech po odečtení běžných účtů (což lze pak považovat za spořicí účty) plných 280 miliard korun.

Na ostatní zbyly už doslova drobečky: termínované vklady narostly o pouhých 3,6 miliardy, z toho ještě 2 miliardy šly na stavební spoření.

Graf: Nárůsty celkových finančních aktiv domácností (mld. Kč)

Hledání jistot

Stříbrnou medaili si udržely jednorázové smlouvy životního pojištění. Už se sice neopakoval obří skoro 60% boom předloňského roku (na téměř 29 miliard korun), ale i loňských 28,3 miliardy korun (nepatrný pokles o 2,5 %) je pěkný úspěch. O tom, že konvenuje konzervativní klientele i sesterským sítím bankovních poboček, netřeba diskutovat. O tom, že jde o vítězství marketingu nad rozumem, ovšem také.

Tento hit posledních dvou let prakticky převzal roli střednědobého depozitního produktu – jednorázovky vlastně tuto roli „vyfoukly“ stavebnímu spoření. Jen za poslední dva roky ovšem nasbíraly krásných 57 miliard korun a značně deformovaly celý pojistný trh (asociace pojišťoven dokonce musela změnit metodiku svých statistik).

Stavebko, penzijko

Zatímco na stavebním spoření má 5,5 milionu lidí 429 miliard, což dává na každého 76 tisíc korun, ale budoucí růst nevypadá už tak růžově.

Další trvalou metu dobývá tradiční penzijko, kde se příspěvky účastníků vyšplhaly již na pěkných více na 230 miliard korun (přesné číslo ještě asociace nepublikovala). Penzijko má „jen“ 4,5 milionu lidí a v průměru tam mají také méně – jen 51 tisíc korun. Tady číhá a šanci do budoucna slibuje penzijní reforma. Ostatně ani úvahy o zapojení stavebka do režimu úspor třetího pilíře není od věci.

Peníze v pojistkách

Kapitálové a investiční životní pojištění vytváří také rezervotvornou složku, v níž je uložena část úspor pojištěných. Jde o dlouhodobé a krátkodobé smlouvy, kdy lze objem kapitalizovaných částek považovat za jejich technické rezervy. Data za loňský rok zatím nejsou, ale ve výroční zprávě ČAP za rok 2010 najdeme údaj o výši technických rezerv ŽP na 246 miliardách korun. Z nich pak je již téměř 58 miliard na IŽP, tedy kde nese investiční riziko pojistník. Krásný boom investiček, které v letech 2005-7 doslova živily zprostředkovatelské sítě, v posledních dvou letech v podobě jednorázovek zas pomáhaly „živit“ pobočky bank.

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem