Obliba i objemy půjček v posledních letech průběžně narůstaly, zdaleka ne všechny však byly uzavřeny zodpovědně. Běžnou mluvou řečeno: finanční instituce půjčovaly i kandidátům s pravděpodobnými budoucími problémy a samotní lidé řešili dluhy dalším (často ještě méně výhodným) zadlužováním.

Vývoj zadlužení

Koncem června roku 2013 dosáhl dluh evidovaný v Bankovním a Nebankovním registru klientských informací výše necelých 1,4 bilionu korun, z toho tři čtvrtiny objemu připadly na dlouhodobé úvěry (hypotéky a úvěry ze stavebního spoření) a zbývající část na úvěry krátkodobé. Ve srovnání se stejným obdobím roku 2012 se objem dluhu zvýšil o 47,3 miliardy korun. Tento přírůstek šel zejména na vrub dlouhodobých úvěrů, neboť objem krátkodobých úvěrů se zvýšil pouze o 0,7 miliardy korun. V důsledku toho, se podíl dlouhodobých úvěrů na celku meziročně o jeden procentní bod zvýšil, a to na 75 %.

Ohrožené úvěry

Celková částka po splatnosti dosáhla k 30. 6. 2013 výše 47,9 miliardy korun, což bylo 3 % z celkového dluhu. Objem řádným nesplacením ohrožených dlouhodobých úvěrů dosáhl výše 17,9 miliardy korun (2 % z celkového objemu těchto úvěrů) a objem ohrožených krátkodobých úvěrů byl 30 miliard korun (9 % z celkového objemu). Meziročně se částka po splatnosti zvýšila o 4 miliardy korun, z toho se 2,7 miliardy korun týkalo dlouhodobých úvěrů a 1,3 miliardy korun pak úvěrů krátkodobých. Meziročně se mírně zvýšil podíl ohrožených krátkodobých úvěrů na celkovém objemu, u dlouhodobých úvěrů se situace nezměnila.

Zdroj: Úvěrový barometr BRKI

Problémy s řádným splácením dlouhodobých úvěrů mělo 31,8 tisíc klientů, tj. 5 % z jejich počtu. V případě krátkodobých úvěrů to bylo 272 tisíc osob, a to je 11 % z těch, kteří měli tento typ úvěrů. Meziročně se podíl rizikových klientů na jejich celkovém počtu v obou případech nezměnil.

V průměru dlužil jeden klient s ohroženým dlouhodobým úvěrem částku 563 tisíc korun, v případě krátkodobých úvěrů to bylo 111 tisíc korun.

Jak se oddlužit?

Od 1. ledna 2008 platí takzvaný insolvenční zákon, který nabízí cestu ven z dluhové pasti. Beznadějní dlužníci mohou žádat soudy o pomoc. V případě úspěšného přijetí jejich žádostí by během pěti let spláceli pouze 30 % z věřiteli požadované částky. Zbytek by se jim prominul.

Oddlužení neboli osobní bankrot je způsob řešení úpadku, kdy jsou všechny dluhy sjednoceny. Zajištění věřitelé jsou uspokojeni zcela, nezajištění do jimi schválené výše a zbytek dluhů může být dlužníkovi odpuštěn. Oddlužení je řešením pro ty dlužníky, kteří se do úpadku nedostali v důsledku své podnikatelské činnosti, ale činnosti běžné – zejména provozu domácnosti.

Podejte návrh!

Celý proces oddlužování se zahajuje podáním návrhu na povolení oddlužení spolu s insolvenčním návrhem. Návrh na povolení oddlužení může podat pouze dlužník.

V případě, že by věřitel dlužníka předešel a podal insolvenční návrh, pak má dlužník od jeho doručení třicetidenní propadnou lhůtu na reakci – podání návrhu na povolení oddlužení a o této možnosti musí být informován soudem. Zákon stanoví podávání návrhu na povolení oddlužení na předepsaném formuláři, který zveřejňuje Ministerstvo spravedlnosti.

Návrh na povolení oddlužení musí obsahovat:

- označení dlužníka a osob oprávněných za něho jednat,

- údaje o očekávaných příjmech dlužníka v následujících pěti letech,

- údaje o příjmech dlužníka za poslední tři roky,

- návrh způsobu oddlužení nebo sdělení, že dlužník takový návrh nevznáší.

K návrhu na povolení oddlužení musí dlužník připojit:

- seznam majetku a seznam závazků, popřípadě prohlášení o změnách, ke kterým v mezidobí došlo v porovnání se seznamy, které v insolvenčním řízení již dříve předložil,

- listiny dokládající údaje o příjmech dlužníka za poslední tři roky,

- písemný souhlas nezajištěného věřitele, který se na tom s dlužníkem dohodl, s tím, že hodnota plnění, které při oddlužení obdrží, bude nižší než 30 % jeho pohledávky.

Osoby ochotné zavázat se při povolení oddlužení jako spoludlužníci nebo ručitelé dlužníka musí návrh spolupodepsat. Dále návrh musí podepsat i dlužníkův manžel a výslovně uvést, že s povolením oddlužení souhlasí.

Schválení oddlužení

V ideálním případě soud rozhodne o povolení oddlužení. Usnesením o schválení oddlužení jsou vázáni všichni dotčení – dlužník, věřitelé, věřitelé, kteří s návrhem nesouhlasili i věřitelé, kteří nehlasovali. Usnesení obsahuje důležité informace pro další fáze řízení – například způsob oddlužení (zpeněžením majetkové podstaty nebo plněním splátkového kalendáře), určení majetku mimo majetkovou podstatu, splátkový kalendář nebo osobu insolvenčního správce.

Po schválení oddlužení se rozhodnutí zveřejní v insolvenčním rejstříku, čímž nastává jeho účinnost. Insolvenční správce proto může, v případě zpeněžení majetkové podstaty, prodat majetek dlužníka, a dále postupuje jako v případě konkursu. Pokud je dlužníkem plněn splátkový kalendář, insolvenční správce prodá majetek sloužící k zajištění, kterým se uspokojí zajištění věřitelé a dále splácí dle splátkového kalendáře. Účinkem schválení oddlužení je také neproveditelnost exekuce a soudního výkonu rozhodnutí.

Poraďte se s odborníky!

Řešení osobního bankrotu je složitým právním úkonem. Lidé by proto raději měli využívat občanských poraden nebo pomoci právníků. Seznam poraden a dalších potřebných podkladů je k nalezení na adrese www.insolvencni-zakon.cz.

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Elektromobilistům nastávají krušné časy. Elektromobily v mrazu ztrácejí až 40 % dojezdu a nabíjí se velmi pomalu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Test Seat Ateca: Zlaté staré časy aneb jistota v rozbouřených vodách a za dobrou cenu

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Šidit, svařovat totálky, kitovat a stáčet tachometry aneb v kůži polského autobazaru. Vyzkoušet pochybné praktiky si teď může každý

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

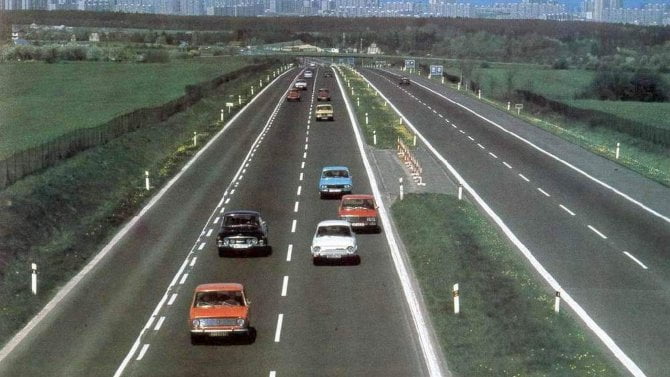

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety