Výroky amerických finančníků: „Není se čeho bát, americká ekonomika má pevné základy a bankovní sektor je silný“, stejně jako tvrzení Evropské komise: „Evropský bankovní sektor je stabilní a netrpí nedostatkem likvidity“, nejsou už dávno pravda.

Obdobně také výsledek jednání český představitelů na nejvyšší úrovni, jehož závěrem bylo konstatování, že česká ekonomika a její bankovní sektor nejsou současnou světovou krizí přímo ohroženy, nepřidal českým investorům na klidu.

Regulace bank

Bankovní sektor patří mezi nejvíce regulovaná odvětví, což je často předmětem kritiky bankovních institucí. Současná krize je ovšem argumentem právě pro regulaci bank a také nezvratným důkazem toho, jak dalece může nestabilita bankovního sektoru otřást světovou ekonomikou.

Jedním ze základních nástrojů bankovní regulace a současně významným ukazatelem stability každé banky je kapitálová přiměřenost. Představuje minimální výši kapitálu, kterou musí banka vzhledem k objemu a rizikovosti svých obchodů udržovat.

Zvyšování kapitálové přiměřenosti znamená vyšší bezpečnost pro klienty, na druhé straně však snižování zisku banky připadajícího na jednotku kapitálu.

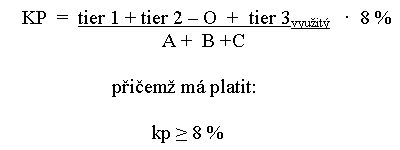

Obrázek: Kapitálová přiměřenost (podle Basel II) se zjistí následujícím způsobem:

Kde: A je kapitálový požadavek k úvěrovému riziku; B je kapitálový požadavek k tržnímu riziku; C je kapitálový požadavek k operačnímu riziku.

Hodnota kapitálové přiměřenosti by neměla klesnout pod 8 %

Jde vlastně o podíl přesně vymezeného (regulatorně stanoveného) kapitálu banky a minimální výše kapitálu, kterou má daná finanční instituce povinnost vzhledem k objemu a rizikovosti svých aktiv držet. Hodnota kapitálové přiměřenosti by neměla klesnout pod 8 %.

Tabulka: Vývoj ukazatele kapitálové přiměřenosti*) vybraných bank v ČR (v %)

| Varianta úvěru (Kč) | 30.6.2007 | 30.9.2007 | 31.12.2007 | 31.3.2008 | 30.6.2008 |

|---|---|---|---|---|---|

| Česká spořitelna | 10,40 | - | 9,55 | 12,20 | 10,70 |

| Československá obchodní banka | 11,93 | 13,20 | 11,12 | 9,99 | 8,54 |

| Komerční banka | 11,20 | - | 10,10 | 11,60 | 12,50 |

| Raiffeisenbank | 8,73 | 8,53 | 8,67 | 9,64 | 8,70 |

| Kapitálová přiměřenost českého bankovního sektoru | 11,66 | 11,87 | 11,55 | 12,25 |

12,38 |

*) Pozn.Výpočet podle Basel II. Pramen: ČNB, webové stránky příslušných bank.

České banky jsou zdravé

Podíváme-li se na vývoj ukazatele kapitálové přiměřenosti u čtyř vybraných bank v České republice (jsou mezi nimi tři největší banky v ČR – ČS a. s., ČSOB a. s. a KB a. s.) a také za celý český bankovní sektor, není za poslední rok patrný výkyv, který by naznačoval, že se banky dostávají ke kritické hranici osmi procent. Otázkou ovšem zůstává, jaký výhled mají ohledně vývoje tohoto ukazatele jednotlivé bankovní instituce na závěr roku 2008. S ohledem na vnitřní předpisy zůstane tato otázka do zveřejnění výročních zpráv jednotlivých bank nezodpovězena.

Také Česká národní banka představí výslednou zprávu o stabilitě finančního sektoru až na počátku roku 2009. Přesto je jisté, že obzvláště nyní pečlivě sleduje situaci v českých bankách.

Mimořádná vykazovací povinnost

Vzhledem k aktuálnímu vývoji na světovém finančním trhu dokonce zavedla s účinností od 13. 10. 2008 mimořádnou vykazovací povinnost. Jejím smyslem je na denní bázi sledovat informace o likvidních pozicích a angažovanosti bank. Konkrétně jde o sledování likvidních pozic, dále o monitorování vývoje objemu a struktury rychle likvidních aktiv a vývoje objemu primárních depozit. Informace, které jsou předmětem mimořádné vykazovací povinnosti, musí být České národní bance zasílány denně, a to až do odvolání.

Test Renault 5 E-Tech: Velká očekávání s malou spotřebou

Test Renault 5 E-Tech: Velká očekávání s malou spotřebou

Ještě budete vzpomínat na čtyřokou Octavii. Elektrická Octavia přijde na podzim a bude kontroverzní

Ještě budete vzpomínat na čtyřokou Octavii. Elektrická Octavia přijde na podzim a bude kontroverzní

Kde se o prázdninách opravují dálnice? Dopravní peklo nabídnou hlavně D0 a D4

Kde se o prázdninách opravují dálnice? Dopravní peklo nabídnou hlavně D0 a D4

Oldtimer Express 2025: Jak být atrakcí v Monaku? Stačí přijet veteránem

Oldtimer Express 2025: Jak být atrakcí v Monaku? Stačí přijet veteránem

Test Citroën ë-C3 Aircross Max (44kWh): Elektromobil do každé rodiny

Test Citroën ë-C3 Aircross Max (44kWh): Elektromobil do každé rodiny