Objem hypoték vylétl nad 20 miliard Kč

Banky v uplynulém měsíci opět překonaly loňský rekord. Tentokrát to však stálo opravdu za to. Suma sjednaných hypoték poprvé v historii překonala hranici 20 miliard Kč. Celkem banky rozpůjčovaly jen na hypotékách 20,7 mld. Kč (y/y +25,6 %). To, co například v roce 2010 trvalo bankám celé čtvrtletí, zvládly letos v jediném měsíci!

Podíl refinancování ( květen 2006 – 2016 )

Přelomový je letošní květen i v dalších parametrech. Počet sjednaných hypoték dosáhl čísla 10 831 ks, což je další historické maximum. Jednoduchým podílem zjistíme průměrnou výši hypotéky, která v květnu vystoupala na 1,911 milionu korun. Oproti loňskému roku tento ukazatel vzrostl o téměř 100 000 Kč.

Drtivou většinu v květnu sjednaných úvěrů tvoří nové hypotéky. Zatímco v roce 2013 podíl refinancování činil více než třetinu sjednaných úvěrů, letos podle dat ČNB se podíl refinancování pohybuje zhruba na úrovni 17 % celkové sumy sjednaných úvěrů. Vyjádřeno v korunách: z celkových 20,7 miliard bylo jen 3,5 miliardy korun poskytnuto s účelem splacení dříve sjednané hypotéky, zbývajících 17,2 mld. jsou hypotéky na nově pořizované nemovitosti.

Dosáhly sazby svého minima?

Průměrná úroková sazba v květnu sjednaných hypoték klesla meziměsíčně o 5 setin procentního bodu na 1,89 %, což je nové historické minimum. Pokles úrokových sazeb koreluje s poklesem nabídkových sazeb v předchozích měsících. Nyní prostřednictvím GOFI indexů vidíme na trhu stagnaci nabídkových sazeb, což se následně začne projevovat také v datech FINCENTRUM HYPOINDEXu.

Obecně však ještě nelze říci, že by sazby dosáhly svého minima. Sazby na mezibankovním trhu v červnu opět zamířily dolů a postupně propadly až na dosah historických minim a když k tomu připočteme enormní zájem bank o získání nových klientů ještě před platností nových regulatorních pravidel, eventualita dalšího snížení nabídkových sazeb ještě existuje. Zajímavé úvahy se vedou ve Velké Británii, a to v souvislosti s Brexitem. Názor odborníků se kloní k tomu, že Brexit bude znamenat růst hypotečních úrokových sazeb. Jaká bude realita, ukáže vývoj v příštích týdnech.

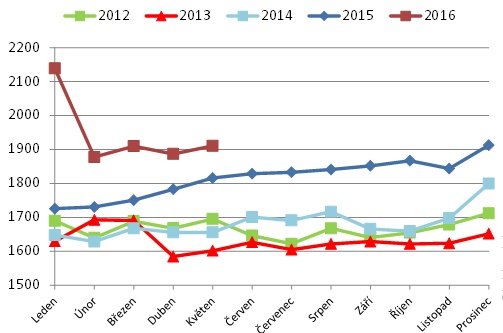

Vývoj průměrné výše hypotéky

Hlad po nemovitostech a tím i úvěrech na jejich financování je extrémní a to i bez výrazných cenových impulzů ze strany bank. Vysoký objem sjednaných hypoték očekáváme i ve stávajícím měsíci. Jestli však dojde k překonání loňského maxima, není vůbec jisté. Laťka je tentokrát posazena hodně vysoko. Loni v červnu totiž banky poskytly hypotéky za 19,7 miliardy korun, takže nepřerušovaná 19 měsíční série posouvání měsíčních maxim může v letošním červnu skončit.

Stavební spoření na loňských číslech

Stavební spořitelny v květnu poskytly úvěry za 3,83 miliard Kč. Největší část si opět připsala Českomoravská stavební spořitelna – 1,4 mld. Kč (y/y -33 %), což představuje 35 % celkového objemu sjednaných úvěrů. Pozici skokana roku opět obhajuje Modrá pyramida s produkcí těsně pod jednou miliardou (0,92 mld. Kč, y/y +83 %) a 24procentním tržním podílem. Za Modrou pyramidou následuje Buřinka a Raiffeisen stavební spořitelna téměř se shodnou produkcí 0,672 mld. Kč resp. 0,667 mld. Kč). Výrazný meziroční nárůst zaznamenala Wuestenrot stavební spořitelna s 0,224 mld. Kč (y/y + 65 %).

Produkce stavebních spořitelen v meziročním srovnání mírně klesla. Ve výsledcích se však podle našeho názoru stále ještě promítá výpadek produkce ČMSS související s přechodem na nový IT systém. Obecně se stavební spořitelny rovněž vezou na vlně silné poptávky po úvěrech na bydlení.

Léto u hypoték s otazníkem

Příčiny růstu objemu sjednaných hypoték vidíme jednak v rostoucí průměrné výši hypotéky, což souvisí s růstem cen nemovitostí a velice dobrou dostupností hypoték s vysokým LTV. Na tuto oblast se proto také zaměřila ČNB a doporučila bankám snížit maximální hranic LTV na 95 a v dubnu příštího roku na 90 % hodnoty nemovitosti a zavádí kvóty na hypotéky s vysokým LTV, což se výhledově v objemech sjednávaných hypoték nejspíš také projeví. Nejprve pozitivně díky předzásobení a po zavedení pravidel očekáváme spíše pokles průměrné půjčené částky.

„Dostupnost hypotečního financování je nyní na vrcholu, s podzimem však očekáváme postupné zpřísňování a zpomalení úvěrového boomu. Otázkou je, jak využijí banky letní měsíce, už nyní jedou na hranici svých kapacit. Na jednu stranu poptávka v období letních dovolených zvolní, na druhou stranu jsme před podzimními regulatorními opatřeními a banky mohou léto plně využít k maximalizaci poskytnutých objemů,“ říká Libor Ostatek, ředitel makléřské společnosti GOLEM FINANCE, která se specializuje na poradenství v oblasti financování bydlení. „Ať tak nebo tak, letošní rok bude podle dosavadních čísel opět rekordní a suma sjednaných úvěrů na bydlení překoná loňských 245 mld. Kč,“ dodává Libor Ostatek.

Zdroj: GOLEM FINANCE, Asociace českých stavebních spořitelen, hypoindex.cz, banky

Test ojetiny: Možná se vyplatí nejít automaticky pro Škodu. Opel Insignia II je opomíjenou ojetinou za skvělé peníze

Test ojetiny: Možná se vyplatí nejít automaticky pro Škodu. Opel Insignia II je opomíjenou ojetinou za skvělé peníze

Tohle měla být Škoda pro chudé. Sagitta představovala zajímavý nápad, ale do série se nedostala

Tohle měla být Škoda pro chudé. Sagitta představovala zajímavý nápad, ale do série se nedostala

Na Slovensku nově může člověk dostat pokutu za rychlost, pokud poběží na autobus. Po chodníku se teď musí chodit a jezdit nanejvýš 6 km/h

Na Slovensku nově může člověk dostat pokutu za rychlost, pokud poběží na autobus. Po chodníku se teď musí chodit a jezdit nanejvýš 6 km/h

Test Volkswagen Caravelle Long 2.0 TDI 4Motion: Mikrobus do nepohody

Test Volkswagen Caravelle Long 2.0 TDI 4Motion: Mikrobus do nepohody

Malý náklaďáček mnoha jmen: Škoda/Aero/Praga (A) 150 byla nedoceněným československým dříčem

Malý náklaďáček mnoha jmen: Škoda/Aero/Praga (A) 150 byla nedoceněným československým dříčem