Zemětřesení v Kobe v roce 1995 způsobilo škody ve výši přibližně 2 % HDP. Oblast přímo zasažená letošním zemětřesením a tsunami představuje zhruba 6-7 % celkového japonského soukromého kapitálu, velký počet domácností a značnou část výrobních kapacit.

Pokud předpokládáme, že škody dosáhnou okolo 5 % HDP, znamenalo by to částku cca 250 miliard USD (0,05 x 5 bilionů USD). Pokud by celkové ztráty byly dluhově financovány státem, státní dluh by vzrostl asi o 2,5 % HDP, což není zanedbatelné, ale nikoli natolik závažné, aby to dlouhodobě podstatně ovlivnilo dluhovou pozici: přibližně 95 % japonských státních dluhopisů je v rukou domácích investorů. 55 % majetku domácností je uloženo jako hotovost v bankách a zprostředkovaně tak financuje státní dluh.

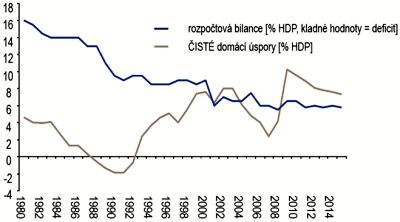

Japonsko dokáže financovat jakýkoli NOVÝ PŘÍRŮSTEK dluhu (poměr dluhu k HDP je mírně nad 200 %), dokud ČISTÉ domácí úspory PŘEKRAČUJÍ výši deficitu státního rozpočtu. Stát může celkový dluh hrnout před sebou ve stávající výši dokud, zjednodušeně řečeno, úroveň domácích aktiv PŘEVYŠUJE výši dluhu. V posledních 20 letech byly obě podmínky splněny (viz graf), což umožnilo japonskému trhu dluhopisů prosperovat a růst. Z hlediska domácích japonských investorů nákup japonských vládních dluhopisů s úrokem 1-2 % v deflační situaci dával REÁLNÝ výnos ve výši 2-3 %. Jen málo aktiv globálně za posledních deset nebo dvacet let vynášelo více.

Graf: Přebytek / deficit japonského státního rozpočtu (% HDP, kladné hodnoty = deficit) vs. ČISTÉ domácí úspory (% HDP)

Zdroje: DataStream, výpočty Lombard Odier

Japonsko se nachází na bodě zlomu

Pokud bude dlouhodobý trend pokračovat, aktiva domácností budou za 3 roky NIŽŠÍ než státní dluh a čisté domácí úspory nižší než deficit rozpočtu. Japonsko se nachází na bodě zlomu. Zemětřesení samo o sobě zvrat nezpůsobí, ale zabraňuje změně současného trendu směřujícího k finanční krizi. Japonsko již dnes utrácí 21 % příjmů na dluhovou službu a nárůst nákladů na kapitál o každých 100 bazických bodů způsobuje, že dalších 20-25 % příjmů musí být přesměrováno na dluhovou službu. Zvýšení výnosů o pouhých několik stovek bazických bodů přivede stát k bankrotu. To, že je státní dluh z větší části v domácích rukou není relevantní, pokud jej vláda nemůže rolovat. A za současných podmínek nemůže donekonečna financovat PŘÍRŮSTKY NOVÉHO dluhu z domácích zdrojů.

Exogenní šok pro Čínu

Co se týče hospodářského růstu, Japonsko představuje zhruba 6 % světového HDP, takže 10% pokles národního HDP by přímo snížil světové HDP o 0,6 procentního bodu, což by samo o sobě nijak výrazně neohrozilo světový růst. Avšak dopad na důvěru světových investorů a rizikové prémie naznačuje, že důsledky budou vážnější. Významně ovlivněná bude Čína, s čímž trhy počítají méně. Celých 23 % japonského dovozu pochází z Číny a 21 % japonského vývozu tam směřuje. Ke konci roku 2010 byl japonský obchodní deficit s Čínou téměř nulový, na nejnižší úrovni od roku 1993. To pro zpomalující čínskou ekonomiku představuje negativní exogenní šok.

Graf: Hodnota japonského akciového indexu

Zdroje: DataStream, výpočty Lombard Odier

6% ztráta energie

Dalším zřejmým problémem je uzavření jaderných elektráren, které dnes znamená ztrátu cca 6 % japonských kapacit pro výrobu elektrické energie. Existují volné kapacity v jiných energetických oborech, které mohou výpadek vykompenzovat. Kromě toho, vnější šok takovéto povahy v situaci, kdy ekonomika je pod trendem (IP je 17 % pod trendem) by neměl mít vážné dlouhodobé důsledky. Avšak jakkoli mohou být takové obavy v této chvíli předčasné a neopodstatněné, je nutné brát v úvahu i riziko vážné havárie a katastrofického úniku radiace.

Co se aktiv týče, hned po zemětřesní v Kobe jen posílil vůči dolaru z 100 na 80 vlivem repatriace kapitálu (pojišťovnami a soukromými subjekty na pokrytí ztrát). Japonská centrální banka tehdy reagovala velmi pomalu a fiskální stimul také přicházel pomalu. Tentokrát však byla likvidita zvýšena velmi rychle a ve velkém měřítku. Perspektiva jenu se bude odvíjet od ČISTÉHO toku kapitálu (repatriace kapitálu japonskými investory minus repatriace kapitálu zahraničními subjekty plus injekce likvidity národní bankou). Japonská centrální banka od chvíle, kdy udeřilo zemětřesení (od středy 16. března) do systému napumpovala téměř 330 miliard USD, což představuje 6 % HDP. Je téměř nepředstavitelné, aby ztráty takového rozsahu nesl pouze soukromý sektor, takže se zdá, že ČISTÝ dopad součtu injekce likvidity a čistého toku soukromého kapitálu pravděpodobně nebude pro jen pozitivní, na rozdíl od situace po Kobe.

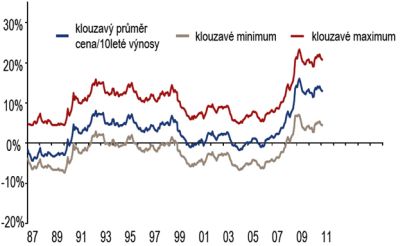

Co se týče akcií, víme, že implikovaný výnos akcie se rovná dividendový výnos plus nárůst EPS plus změna multiplikátoru. Snižuje šok STRUKTURÁLNĚ očekávaný trendový růst EPS? Domníváme se, že nikoli. Pouze aktuálně snižuje výnosy pod trend a zvýší je nad trend později. Strukturálně snížit trendový růst EPS může trvalé zničení zásoby kapitálu, podstatné trvalé snížení zásoby pracovní síly nebo trvalé či strukturální snížení multifaktorové produktivity, avšak k ničemu z toho zjevně nedochází. Proto nadále oceňujeme trh podle trendových výnosů. Trh se pohybuje na úrovni 20x klouzavé 10leté vykazované výnosy, více než polovina japonských firem se obchoduje pod jejich účetní (likvidační) hodnotou a hotovost v podnikových rozvahách dosahuje téměř třetiny tržní kapitalizace. Ceny akcií jsou fundamentálně nízké, jako nebyly od roku 1989 (viz graf výše). Poměr ceny k účetní hodnotě se obchoduje se slevou přes 40 % vůči zbytku světa, poměr ceny k 10letým vykazovaným výnosům je na úrovni, na jaké nebyl od začátku 70. let a riziková prémie je pozitivní podle všech scénářů včetně poklesu vykazování nízkých valuačních multiplikátorů (viz graf dole).

Graf: Projekce výnosu japonského akciového indexu při 10letém vlastnictví při 4% trendovém růstu EPS, při daném dividendovém výnosu a specifikovaném konečném poměru ceny a 10letých výnosů

Zdroje: DataStream, výpočty Lombard Odier

Pokud by došlo ke zhoršení situace okolo jaderných elektráren a nárůstu úrovně radiace, naše pozice bychom přehodnotili. Avšak pokud se úřadům podaří situaci zvládnout, ceny na japonském akciovém trhu budou z historického hlediska extrémně nízké v prostředí velmi uvolněných monetárních podmínek.

Autor článku působí jako vedoucí investičního oddělení Lombard Odier.

Tuzemské silnice se budou opravovat ještě rychleji a efektivněji. Česká firma na to má nový stroj

Tuzemské silnice se budou opravovat ještě rychleji a efektivněji. Česká firma na to má nový stroj

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

České zákazníky čínské elektromobily nezajímají. Za první čtvrtletí jich tu čínské značky prodaly jen 42

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Navrhoval supersporty, navrhnul Kodiaq, Karoq nebo Kamiq, teď Jozef Kabaň míří k Číňanům. Nastupuje do koncernu SAIC Motor

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Kvíz: Všichni jsme v nich jezdili a mnozí na ně rádi vzpomínají. Poznáte tato socialistická auta?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?