V současné době působí na trhu 9 penzijních fondů. Jaké zhodnocení připsaly fondy svým klientům za rok 2011 a jaké další ukazatele je vhodné sledovat? Kromě výnosnosti v minulých letech je vhodné sledovat další ukazatele jako např. náklady příštích období či kapitálovou přiměřenost, které ovlivní výkonnost fondů v budoucích letech.

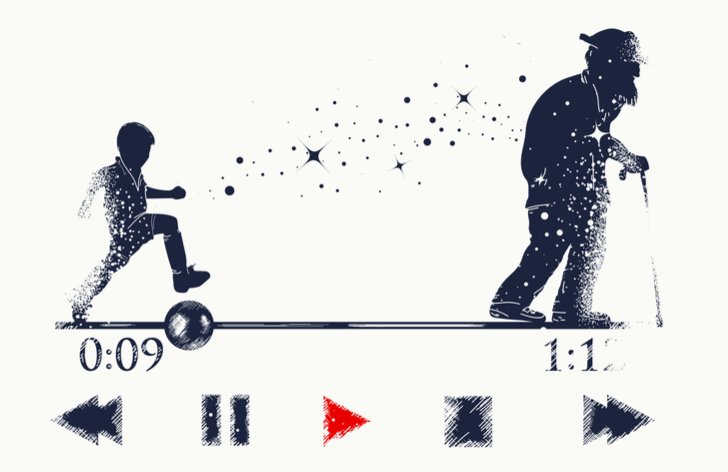

- Státní důchody budou rok klesat. Čím jsme mladší, tím více bude odpovědnost za naši životní úroveň v penzi záviset na našich vlastních úsporách a investicích na penzi. Penzijní připojištění je jednou z variant, jak mít v penzi i vlastní úsprory. V posledních letech počet občanů mající uzavřenou smlouvu o penzijním připojištění stoupá, stejně tak jako měsíční úložka. Na konci prvního čtvrtletí letošního roku si na penzijní připojištění spořilo 4,687 tisíc občanů.

Proč si spořit alespoň tisícovku?

Státní příspěvek je pro mnoho občanů hlavním motivem k uzavření penzijního připojištění. Od příštího roku se dokonce maximální měsíční příspěvek zvýší ze 150 Kč měsíčně na 230 Kč měsíčně. Bude však potřeba měsíčně ukládat na penzijní připojištění alespoň 1 000 Kč.

- V současné době se měsíční státní příspěvek pohybuje od 50 Kč (při měsíční úložce 100 Kč) po 150 Kč (při měsíční úložce 500 Kč a více).

- Od roku 2013 se bude měsíční příspěvek pohybovat od 90 Kč (při měsíční úložce 300 Kč) až po 230 Kč (při měsíční úložce 1 000 Kč a více).

Nižší daň z příjmu od roku 2014

Dle zákona o dani z příjmu patří penzijní připojištění mezi položky snižující základ daně. Každý občan, který splní zákonné podmínky, si tak díky pravidelným příspěvkům na penzijní připojištění sníží svoji daňovou povinnost.

- V současné době lze od základu daně za uplynulý rok lze odečíst platbu příspěvků zaplacených občanem na penzijní připojištění se státním příspěvkem. Při spoření nad 6 000 Kč ročně je možné si o částku, která přesahuje, snížit daňový základ, a to až do výše 12 000 Kč za zdaňovací období. Maximální daňové úspory dosáhne občan při pravidelném spoření 1 500 Kč měsíčně.

- Od roku 2013 půjde rovněž snížit základ daně o 12 000 Kč, ale pouze při spoření nad 12 000 Kč ročně bude možné si o částku, která ji přesáhne, si snížit základ daně, a to až do zmíněných 12 000 Kč za zdaňovací období. Maximální daňové úspory dosáhne tedy občan při pravidelném spoření 2 000 Kč.

Od roku 2014 se však v rámci daňové reformy plánuje zvýšení rovné sazby daně z příjmu ze současných 15 % na 19 %. Zvýšení sazby daně znamená, že se zvýší daňová úspora při uplatnění odpočtu na penzijní připojištění.

Praktický příklad: Za rok 2012 dosáhne OSVČ pan Černý zisku 400 tisíc Kč, pan Černý si pravidelně spoří na penzijním připojištění 2 000 Kč. Je bezdětný a svobodný, žádnou další nezdanitelnou položku ani slevu na dani neuplatňuje.

- Za rok 2012 tedy zaplatí na dani z příjmu fyzických osob 33 360 Kč (((400 000 Kč – 12 000 Kč) x 15 %) - 24 840 Kč). Bez snížení základu daně o příspěvky na penzijním připojištění by zaplatil na dani z příjmu 35 160 Kč ((400 000 Kč x 15 %) - 24 840 Kč). Daňová úspora činí 1 800 Kč.

- Při stejných vstupních údajích by za rok 2014 zaplatil pan Černý na dani z příjmu 48 880 Kč (((400 000 Kč – 12 000 Kč) x 19 %) - 24 840 Kč). Bez snížení základu daně o příspěvky na penzijním připojištění by zaplatil pan Černý na dani z příjmu 51 160 Kč ((400 000 Kč x 19 %) - 24 840 Kč). Daňová úspora činí 2 280 Kč.

Výnos pro klienty

Klienti porovnávají penzijní fondy nejvíce podle ročního zhodnocení. Výnosnost fondů je důležitým ukazatelem, pro klienty nejdůležitějším. Vyšší zhodnocení v minulosti však automaticky neznamená i vyšší zhodnocení v budoucnosti. A pouze dle výsledků jednoho roku není dobré dělat závěry. Za rok 2011 dosáhla inflace 1,9 %. Inflaci se tak podařilo porazit za rok 2011 pouze čtyřem penzijním fondům: Allianz, ING PF, PF České spořitelny a PF Komerční banky. V tabulce máme uvedeno roční zhodnocení ve fondech v posledních 5 letech, lepší je totiž porovnávat výsledky za více let, proto máme v tabulce uvedeno i průměrné roční zhodnocení v letech 2007 až 2011.

Ivan Štefánik, vedoucí týmu služeb pro finanční instituce společnosti Mazars v České republice doporučuje dlouhodobě sledovat výkonnost penzijního fondu, která představuje míru zhodnocení vložených prostředků účastníka. Tento ukazatel je pak možné použít pro srovnání výkonnosti jednotlivých penzijních fondů a rozhodování účastníka o výběru, případně změně penzijního fondu.

Tabulka: Výnos pro klienty penzijních fondů v letech 2007 až 2011| 2011 | 2010 | 2009 | 2008 | 2007 | Průměr | |

|---|---|---|---|---|---|---|

| Aegon PF | 1,6 | 2,11 | 2,1 | 3,5 | 4,5 | 2,76 |

| Allianz PF | 2,69 | 3,0 | 3,1 | 3,0 | 3,0 | 2,96 |

| AXA PF | 1,47 | 1,47 | 2,0 | 0,0 | 2,2 | 1,43 |

| ČSOB PF Stabilita | 1,7 | 1,49 | 1,37 | 0,05 | 2,4 | 1,4 |

| Generali PF | 0,3 | 2,1 | 2,4 | 2,0 | 4,1 | 2,18 |

| ING PF | 2,14 | 2,1 | 0,1 | 0,04 | 2,5 | 1,38 |

| PF České pojišťovny | 1,5 | 2,0 | 1,2 | 0,2 | 2,4 | 1,46 |

| PF České spořitelny | 2,07 | 2,34 | 1,28 | 0,4 | 3,1 | 1,84 |

| PF Komerční banky | 2,04 | 2,23 | 0,24 | 0,58 | ,2,3 | 1,48 |

Pramen: Asociace penzijních fondů ČR, výpočet autora

Penzijní připojištění = reálné zhodnocení

Penzijní připojištění je dle Ivana Štefánika konzervativní finanční produkt vhodný pro udržení hodnoty vložených prostředků. „Průměrné roční zhodnocení prostředků účastníků ve všech fondech v ČR bylo v období 1995 až 2010 (neváženým průměrem) cca 4,7 % a odpovídá nominální hodnotě výnosnosti vložených prostředků účastníky. Průměrná roční míra inflace (spotřebitelská) byla za období 1995 až 2010 ve výši cca 4 %. „Úspory“ vložené do penzijních fondů se tedy reálně zhodnotily o cca 0,7 % ročně.“

Náklady příštích období

Mimo výnosnost fondů jsou důležitým ukazatelem rovněž náklady příštích období. Náklady příštích období v podstatě představují umořování provizí za získání nových klientů v příštích letech. Vyšší náklady příštích období tedy budou v budoucnu snižovat výnosnost pro klienty. Čím nižší náklady příštích období (v poměru vůči celkovým prostředkům účastníků), tím lépe. Nižší náklady příštích období jsou pro klienty předpokladem vyšší výkonnosti v budoucnu, protože fondy budou v nákladech v dalších letech rozpouštět nižší závazky (např. provize), což se pozitivně projeví na výnosech klientů. V přiložené tabulce máme jednotlivé penzijní fondy seřazeny podle tohoto ukazatele (stav k 31. 12. 2011).

Tabulka: Náklady příštích období penzijních fondů (stav k 31. 12. 2011)

| Náklady příštích období (v tis. Kč) |

Prostředky účastníků (v tis. Kč) |

Poměr vůči prostředkům účastníků |

|

|---|---|---|---|

| PF České spořitelny | 130 813 | 38 175 695 | 0,34% |

| PF České pojišťovny | 392 995 | 56 695 955 | 0,69% |

| PF Komerční banky | 278 265 | 30 372 510 | 0,92% |

| ČSOB PF Stabilita | 345 524 | 28 649 849 | 1,21% |

| ING Penzijní fond | 327 378 | 25 108 433 | 1,30% |

| Allianz PF | 166 850 | 11 862 563 | 1,41% |

| AXA penzijní fond | 509 061 | 33 246 660 | 1,53% |

| Generali PF | 68 464 | 3 220 288 |

2,13% |

| AEGON PF | 428 563 | 4 725 530 | 9,07% |

Pramen: Asociace penzijních fondů ČR, výpočet autora

Další ukazatele

Nákladovost, kapitálová přiměřenost, množství nebo aktiva fondu připadajícího na každého klienta, to jsou další ukazatele, které lze sledovat. Opět platí, že čím nižší náklady na provoz fondu (tj. provozní náklady, mzdy…), tím lépe. Rozdíly v nákladovosti se však v posledních letech snižují. Snižují se i rozdíly v kapitálové přiměřenosti, což je poměr rozdílu mezi aktivy fondu očištěné o náklady příštích období a prostředky účastníků vůči prostředkům účastníků. Čím vyšší kapitálová přiměřenost, tím lépe.

- Dalším zajímavým ukazatelem je např. aktiva fondu na každého klienta. Vyšší aktiva připadajícího na každého klienta jsou pochopitelně příznivější. Tento ukazatel zjistíme, když prostředky evidované ve prospěch účastníků fondů vydělíme počtem klientů. V přiložené tabulce máme uvedeny hodnoty za první čtvrtletí roku 2012.

Tabulka: Aktiva fondu na každého klienta (za 1. čtvrtletí roku 2012)

| Počet aktivních účastníků |

Prostředky účastníků (v mil. Kč) |

Aktiva fondu na každého klienta (v Kč) |

|

|---|---|---|---|

| AXA PF |

462 479 | 32 923 | 71 188 |

| ING PF | 402 151 |

25 136 | 62 504 |

| PF Komerční banky | 515 150 | 31 122 |

60 413 |

| Generali PF | 64 068 | 3 322 |

51 851 |

| PF České pojišťovny | 1 162 498 |

57 588 |

49 538 |

| AEGON PF | 102 421 | 4 878 |

47 627 |

| Allianz PF | 305 574 | 12 614 | 41 280 |

| ČSOB PF Stabilita | 715 606 | 29 198 | 40 802 |

| PF České spořitelny | 957 331 | 38 632 | 40 354 |

Pramen: Asociace penzijních fondů ČR, výpočet autora

Kde se o prázdninách opravují dálnice? Dopravní peklo nabídnou hlavně D0 a D4

Kde se o prázdninách opravují dálnice? Dopravní peklo nabídnou hlavně D0 a D4

Oldtimer Express 2025: Jak být atrakcí v Monaku? Stačí přijet veteránem

Oldtimer Express 2025: Jak být atrakcí v Monaku? Stačí přijet veteránem

Test Citroën ë-C3 Aircross Max (44kWh): Elektromobil do každé rodiny

Test Citroën ë-C3 Aircross Max (44kWh): Elektromobil do každé rodiny

Až provoz na D1 opět zkolabuje, od zítřka už řidiči pojedou podle cedulí s písmenem N. Do českého provozu přichází náhradní trasy

Až provoz na D1 opět zkolabuje, od zítřka už řidiči pojedou podle cedulí s písmenem N. Do českého provozu přichází náhradní trasy

CUORE SPORTIVO slaví: Celý svět si připomíná 115 let značky Alfa Romeo

CUORE SPORTIVO slaví: Celý svět si připomíná 115 let značky Alfa Romeo