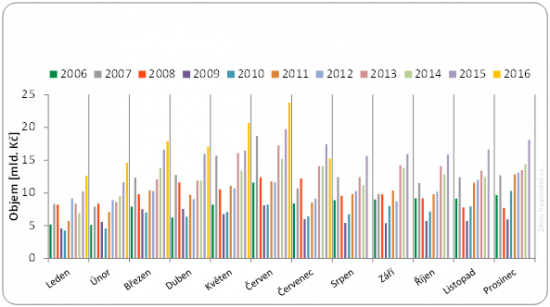

V červenci se dostavil sezónní prázdninový efekt. Po skvělém červnovém rekordu, poskytly banky hypotéky za 15,2 mld. Kč, což je sice oproti minulému měsíci pokles o téměř 9 miliard, ale jde o druhý nejlepší výsledek v historii. Tento výsledek podpořila vysoká průměrná výše hypotéky, která v červnu byla 1,99 mil. Kč, počtem hypoték nebyl červenec nijak výjimečný, poskytlo se 7615 hypoték. Skokový meziměsíční rozdíl může mít několik důvodů. Kromě dovolených, může být důvodem také to, že ceny hypoték zůstávají rekordně nízké, růst úrokových sazeb tyto prázdniny nehrozí a tak klienti v pohodě užívají dovolených a hypotéku můžou řešit koncem léta.

Objem poskytnutých hypoték v ČR od roku 2006 (mld. Kč)

Růst průměrné výše hypotéky připisujeme trendu růstu cen nemovitostí, akceleraci výstavby a lepší kondici ekonomiky domácností. Při pohledu na vývoj měsíčních hodnot průměrné výše hypotéky je zřejmě, že se její roční hodnota letos bude pohybovat nad 1,9 mil. Kč. Jestliže objemy svoji rekordní spanilou jízdu přerušily, tak u průměrné výše hypotéky předpokládáme, že celý letošní rok budou její měsíční hodnoty rekordní, to naznačuje i níže uvedený graf.

Úrokové sazby – hypotéza úrokového dna nebo další zlevňování?

Průměrná úroková sazba v červenci sjednaných hypoték vzrostla podle serveru hypoindex.cz o 1 setinu procentního bodu na 1,88 %, což potvrzuje korelaci s našimi GOFI indexy nabídkových sazeb, kdy u našeho indexu došlo k zastavení poklesu v období června a července. Nicméně v srpnu, vidíme tendence k mírnému poklesu našeho GOFI indexu o 2 setiny. Je to předzvěst podzimního zlevňování nebo jsme na úrokovém dně? Těžko odpovědět. Přesto nám moc nepřijde logické, proč by banky, v současné situaci dále zlevňovaly. Není to ale vůbec vyloučeno. Cena zdrojů, ze kterých se banky financují, je na minimech a podzimní konkurenční boj bude opět velmi tvrdý. Naše hypotéza úrokového dna tak může vzít za své.

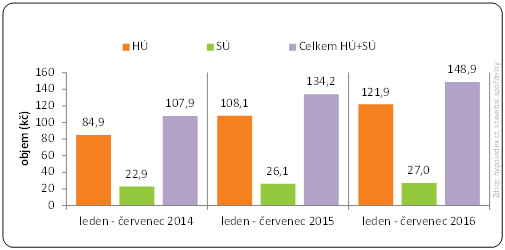

Financování bydlení po sedmi měsících – meziroční růst 11 %

Objem úvěrů ze stavebního spoření v červenci meziročně nevzrostl, naopak. Poskytlo se 3,4 miliardy korun, což je téměř o čtvrtinu méně než vloni. Přesto, sektor financování bydlení roste meziročně o 11 %. Banky rozpůjčovaly na hypotékách 121,9 miliardy korun, stavební spořitelny 27 mld. Kč., jak ilustruje následující graf. V závěru roku čeká trh nová regulace, která by teoreticky mohla negativně ovlivnit počty a objemy sjednávaných hypoték, nicméně tento dopad předpokládáme spíše až v roce 2017.

Úvěry na bydlení – meziroční srovnání (mld. Kč)

Prázdninové měsíce bývají tradičně prodejně slabší a červenec letos potvrdil tento sezónní princip. Vloni byla situace jiná, neboť velké banky v červnu zdražily a lidé se v obavě z růstu cen snažili vyřešit hypotéku s předstihem. Podzimní sezóna je před námi, očekáváme, že akcelerace obchodní aktivity odstartuje na přelomu srpna a září a druhá polovina roku bude rovněž velmi úspěšná.

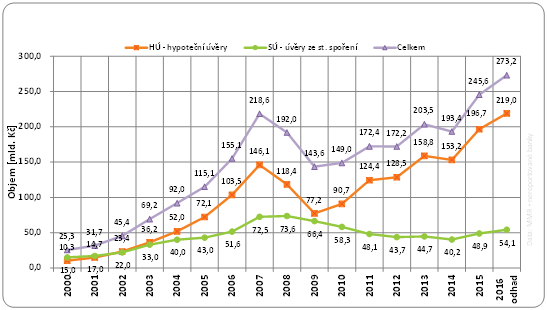

Dlouhodobý vývoj financování bydlení v ČR

V našem aktualizovaném odhadu poskytnutých hypoték předpokládáme, že bude poskytnutý objem hypoték za rekordních 219 miliard a objem úvěrů ze stavebního spoření ve výši 54,1 mld. Kč.

Zdroj: GOLEM FINANCE, www.hypoindex.cz, Ministerstvo pro místní rozvoj, ČTK, www.stavebky.cz

Vyhazov po dvaceti letech. Christian Horner skončil coby šéf týmu Red Bull Racing

Vyhazov po dvaceti letech. Christian Horner skončil coby šéf týmu Red Bull Racing

Důchodci se mohou radovat. Místo zbytečných prohlídek u kardiologa nakonec do 70 let nemusí kvůli řidičáku k lékaři vůbec

Důchodci se mohou radovat. Místo zbytečných prohlídek u kardiologa nakonec do 70 let nemusí kvůli řidičáku k lékaři vůbec

Test Renault 5 E-Tech: Velká očekávání s malou spotřebou

Test Renault 5 E-Tech: Velká očekávání s malou spotřebou

Ještě budete vzpomínat na čtyřokou Octavii. Elektrická Octavia přijde na podzim a bude kontroverzní

Ještě budete vzpomínat na čtyřokou Octavii. Elektrická Octavia přijde na podzim a bude kontroverzní

Kde se o prázdninách opravují dálnice? Dopravní peklo nabídnou hlavně D0 a D4

Kde se o prázdninách opravují dálnice? Dopravní peklo nabídnou hlavně D0 a D4