S účinností od 27. března 2019 byla do českého zákona o DPH implementována Směrnice Rady EU 2016/1065 (dále jen „Směrnice“), která zavedla nová pravidla uplatnění DPH u poukazů. Výklad těchto pravidel provedený na Koordinačním výboru s Komorou daňových poradců dne 15. 5. 2019 potvrdil, že stravovací poukázky („stravenky“) a benefitní (volnočasové) poukázky vydávané členskými společnostmi Asociace provozovatelů poukázkových systémů (Edenred, Sodexo, Up) těmto novým pravidlům podléhají.

DPH u stravenek a poukázek

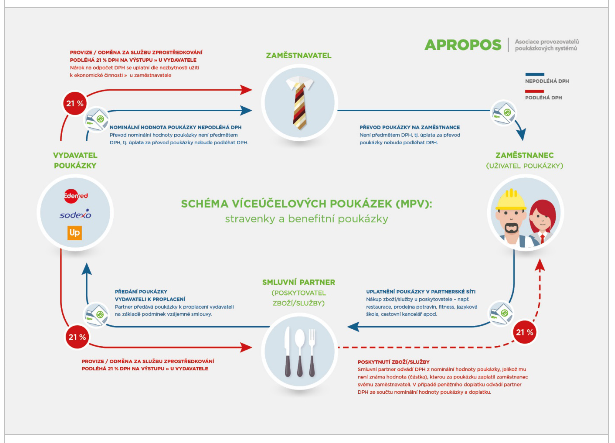

Vzhledem ke skutečnosti, že na základě obchodních podmínek vydavatelů poukázek sdružených v asociaci APROPOS lze stravenkami a benefitními poukázkami uhradit položky podléhající jak první snížené sazbě DPH, tak i položky podléhající druhé snížené sazbě DPH, platí, že stravenky a benefitní poukázky vydávané výše jmenovanými společnostmi naplňuji definici tzv. „víceúčelového poukazu“.

Na základě této skutečnosti jsou stravenky a volnočasové poukázky i nadále distribuovány bez DPH.

Kdy budou stravenky podléhat DPH?

DPH bude aplikována pouze u případné distribuční/zprostředkovatelské služby poskytnuté v souvislosti s distribucí stravenek/benefitních poukázek.

APROPOS tak tímto potvrzuje, že při samotném vydání/prodeji stravenek a benefitních poukázek k praktické změně uplatnění DPH pro klienty (zaměstnavatele) a smluvní partnery nedochází. Klienti (zaměstnavatelé) budou nadále od svého dodavatele stravenek/ benefitních poukázek dostávat daňový doklad, na kterém bude DPH účtována pouze u distribuční/zprostředkovatelské služby (např. formou provize či jiných obdobných poplatků), nikoliv však u nominální hodnoty objednaných poukázek.

Smluvním partnerům (akceptantům) bude u všech typů stravenek/benefitních poukázek účtována zprostředkovatelská služba případně jiná smluvně sjednaná služba podléhající základní sazbě DPH.

Od kdy platí směrnice a novela zákona?

Účinnost „Poukázkové směrnice“ je od 1. 1. 2019, avšak novela nové úpravy v českém zákoně o DPH je účinná od 27. 3. 2019 s možností uplatnění přímého účinku již od 1. 1. 2019. Právní stanovisko GFŘ již bylo zveřejněno mimo jiné na stránkách GFŘ a vzbudilo zájem veřejnosti. Praktické závěry KOOV byly prezentovány během setkání zástupců Komory daňových poradců 29. 5. 2019.

Zdroj: APROPOS

Čtěte také:

Zákaz řízení důchodcům. První země stanovila věk, od kterého už lidé nesmí za volant

Zákaz řízení důchodcům. První země stanovila věk, od kterého už lidé nesmí za volant

MG začalo prodávat elektromobily, které strčí spalovací motory do kapsy. Jenže do ČR zatím nemíří

MG začalo prodávat elektromobily, které strčí spalovací motory do kapsy. Jenže do ČR zatím nemíří

Věrný pomocník na celý život: Zetor 25 stál u počátku hromadné výroby československých traktorů světové značky

Věrný pomocník na celý život: Zetor 25 stál u počátku hromadné výroby československých traktorů světové značky

Jen málokdo zvládne kvíz zaměřený na škodováckou závodní historii. Troufnete si?

Jen málokdo zvládne kvíz zaměřený na škodováckou závodní historii. Troufnete si?

Test Ford Puma Gen-E Premium: Elektrická kočka, která umí překvapit

Test Ford Puma Gen-E Premium: Elektrická kočka, která umí překvapit