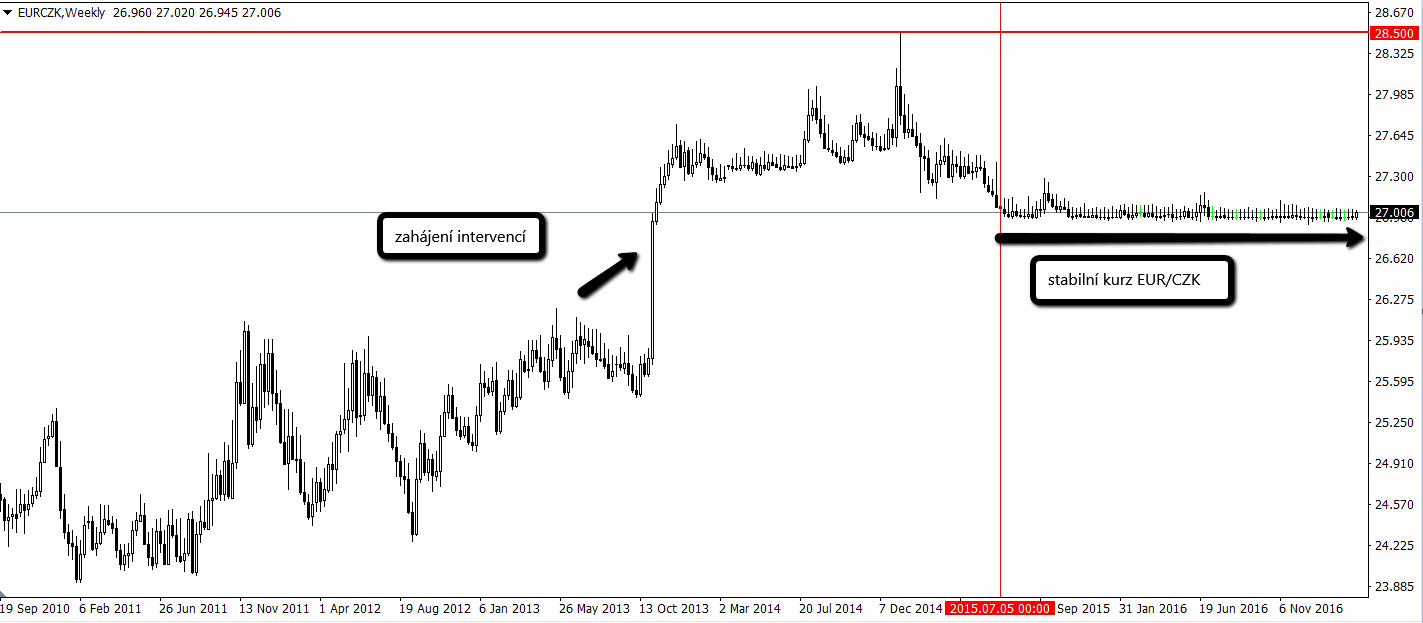

Do té doby se koruna obvykle pohybovala nad touto hodnotou. Nejvíce oslabila v lednu 2015, kdy atakovala nejslabší úroveň po dobu intervencí, a to 28,50. Z grafu vidíme, že od léta 2015 je koruna pevně přikovaná k hladině 27,00 za euro.

Graf: Vývoj kurzu EUR/CZK po dobu intervencí

Proč se rozhodla ČNB pro intervence?

V čase, kdy ČNB přistoupila k intervencím, byly úrokové sazby v Česku na technické nule a inflace na úrovni 1,1 procenta. Zároveň cena ropy v tomto čase prudce klesala, což podporovalo obavy ČNB ohledně deflace. Ve snaze zabránit deflaci přistoupila centrální banka k měnovým intervencím a po úrokových sazbách využila kurz jako dalšímu nástroji měnové politiky. Použití devizových intervencí doporučil ČR v roce 2013 i Mezinárodní měnový fond, vhodný nástroj proti deflačním rizikům.

Co se dělo po dobu intervencí v české ekonomice a u sousedů v Maďarsku a Polsku?

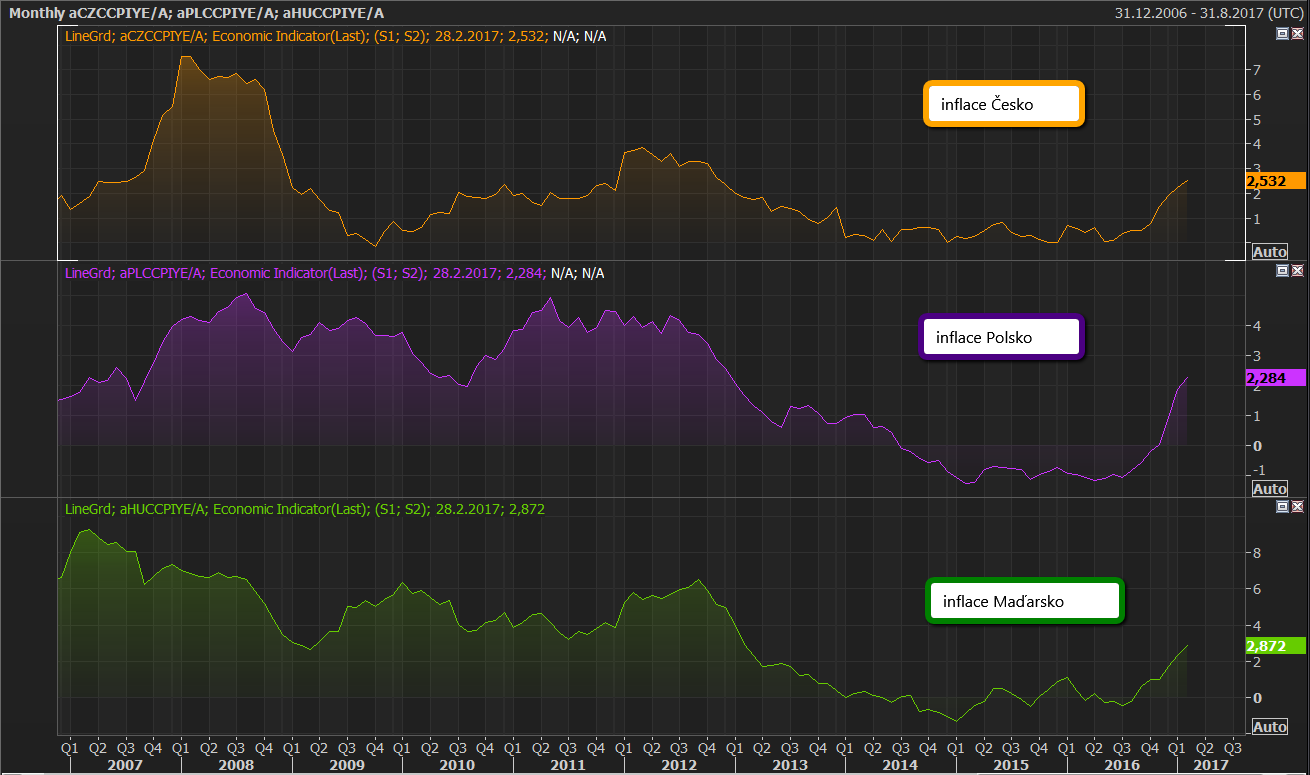

Česká ekonomika se po dobu intervencí nakonec nepropadla do deflace, ve srovnání s Polskem nebo Maďarskem, kde cenová hladina v letech 2014 a 2016 klesal pod nulu. Aktuálně je inflace ve všech zemích nad 2 procenty. Kdybychom si srovnali ekonomickou výkonnost Česka s Maďarskem nebo Polskem, tak bychom viděli, že HDP všech 3 ekonomik se propadl do záporných hodnot v roce 2009 a 2012 bez ohledu na použité nástroje měnové politiky.

Graf: vývoj inflace v Česku (oranžová), Polsku (fialová) a Maďarsku (zelená) od roku 2007 do současnosti

Zdroj: Reuters

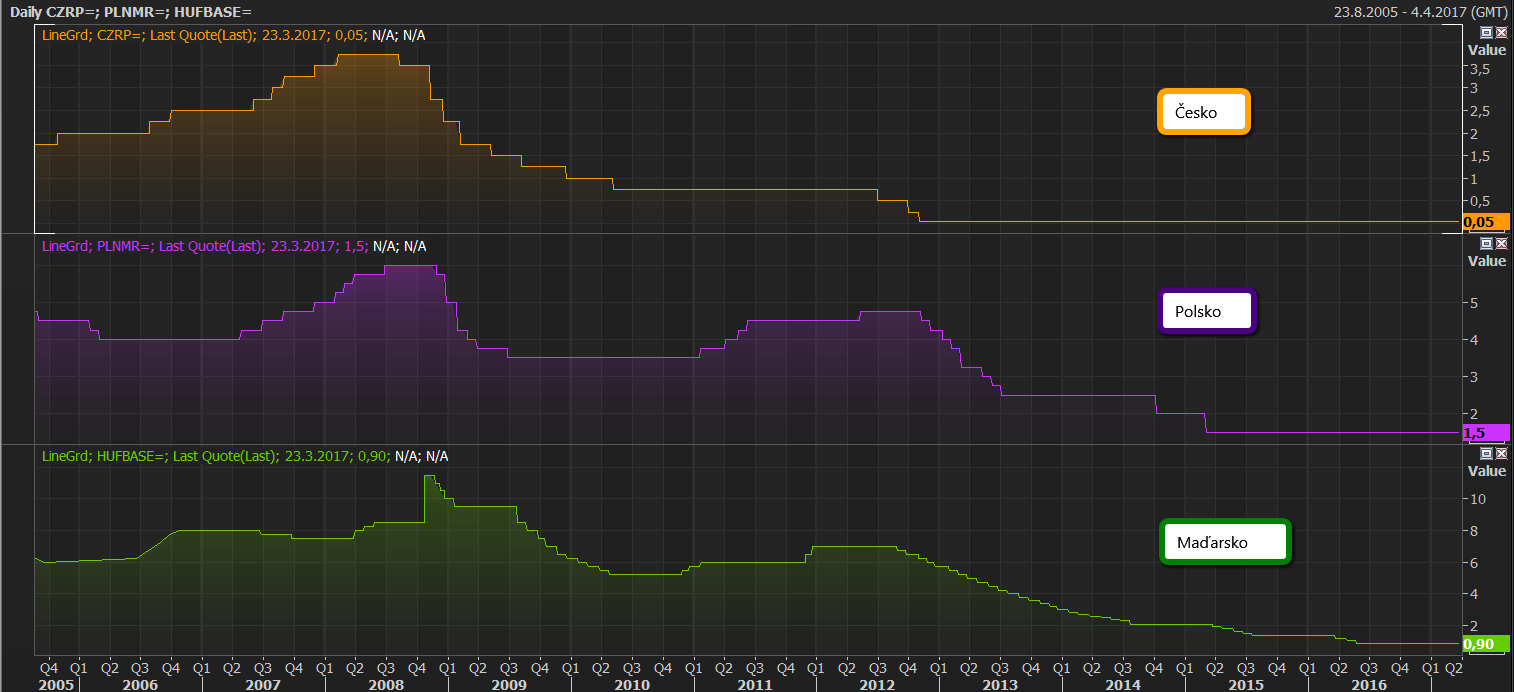

Nemůžeme říct, že když v Polsku nebo Maďarsku nebyly použity devizové intervence, tak tamní centrální banky proti klesající cenové hladině nebojovaly. Na rozdíl od ČR mohly tyto země snižovat úrokové sazby, které dodnes nejsou na nule. Polsko od listopadu 2013 snížilo základní úrokovou sazbu ze 4,75 % na dnešní úroveň 1,50% . Maďarsko bylo aktivnější, když tamní centrální banka snížila základní úrokovou sazbu z 7% na dnešní úroveň 0,9%.

Graf: Srovnání vývoje úrokových sazeb v Česku (oranžová), Polsku (fialová) a Maďarsku (zelená) od roku 2005

Zdroj: Reuters

Devizové intervence a boj proti deflaci není zdarma

Devizové rezervy České národní banky začaly dynamicky růst na začátku letošního roku, kdy se hlavně zahraniční investoři pustili do sázek na posílení koruny po ukončení intervencí. Devizové rezervy za období leden – březen 2017 podle odhadů dosáhly stejného objemu, jako za období od listopadu 2013, kdy byly intervence zahájeny, do prosince 2016. Devizové rezervy aktuálně představují 60 procent ročního HDP Česka, což je vysoká částka. Vyšší bilancí disponuje už jenom švýcarská a japonská centrální banka.

Zahraniční investoři spekulují na nákup koruny hlavně prostřednictvím trhu dluhopisů. Nakoupenou koruny investují do státních dluhopisů, po nichž roste poptávka. Ta je natolik velká, že výnos 2letého státního českého dluhopisu spadl loni pod nulu. Letos v lednu dosáhl extrémní úrovně mínus 1,2%. Aktuálně nabízí 2letý státní dluhopis výnos mínus 0,4 %.

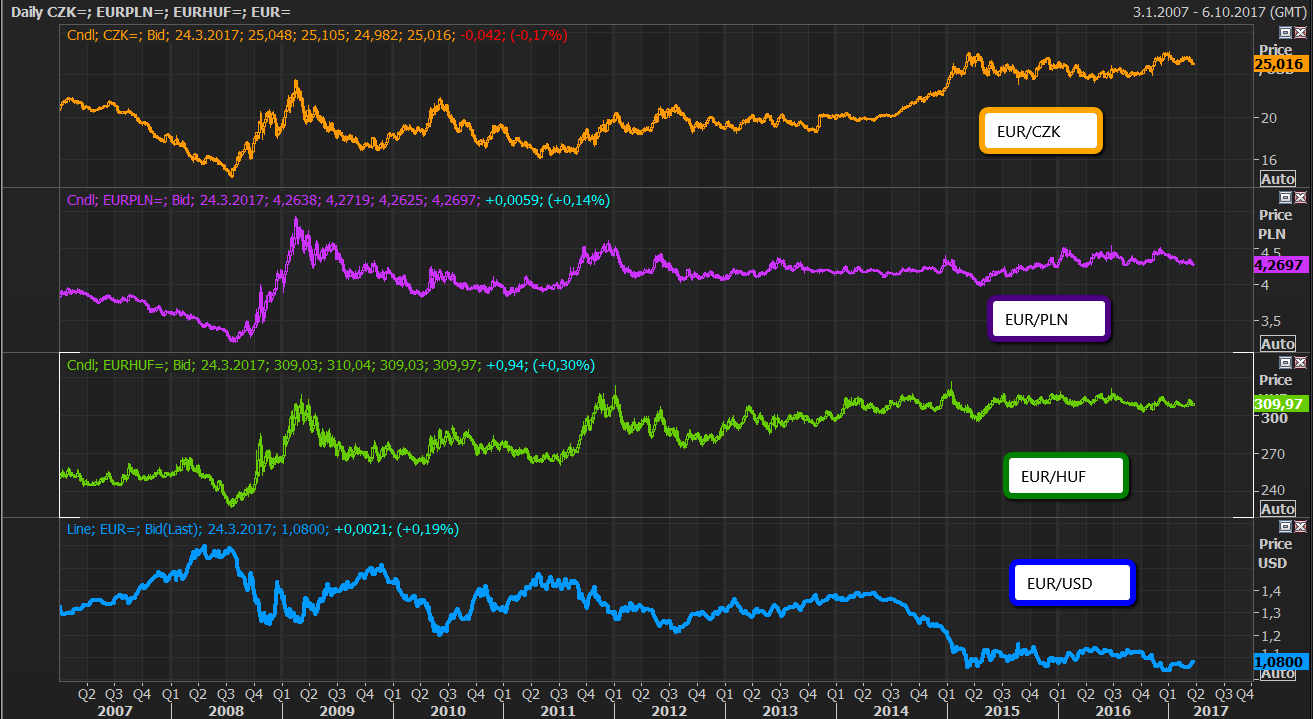

Podívejme se, jak se v období intervencí dařilo polskému zlotému a maďarskému forintu proti euru. Obě měny i bez intervencí tamních centrálních bank oslabily, což bylo způsobeno ekonomickými problémy, s nimiž se potýkala celá Evropská unie od roku 2012, kdy eskalovala evropská dluhová krize. Je možné se domnívat, že koruna by tedy měla stejné tendence i bez aktivity ČNB. Když si odmyslíme volatilitu na koruně spojenou s uzavíráním spekulativních pozic po ukončení intervencí, pak se středoevropské měny dostanou opět do růstového trendu až s oživením poptávky po eurech.

Graf: Srovnání vývoje EUR/CZK (oranžová), EUR/PLN (fialová), EUR/HUF (zelená) a EUR/USD (modrá) od roku 2007

Zdroj: Reuters

Na základě tiskové konference po březnovém zasedání ČNB, může bankovní rada uvolnit kurz koruny proti euru kdykoliv od 1.4.2017. Období po ukončení intervencí bude pravděpodobně pro kurz koruny volatilní, což potvrdila i reakce koruny na rozhodnutí ČNB držet minimální kurz CZK proti EUR na hodnotě 27,00 na zasedání ve čtvrtek 30.3.2017. Někteří investoři čekali ukončení intervencí už v tento den a ve zklamání, že se tak nestalo, hnuli s kurzem EUR/CZK na úroveň 27,20, nejvyšší hodnota od září 2015. Na trzích se může střídat vybírání zisků s přílivem nového spekulativního kapitálu. ČNB naznačila, že nenechá osud koruny jenom v rukou trhu. Právě hranice, které si interně stanoví ať už v podobě absolutních čísel nebo relativní cenové změny v rámci dne, mohou být klíčové pro kurz koruny v prvních dnech po ukončení intervencí.

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

Hvězda a křídla: Mercedes-Benz 300 SL (W198) je dnes koncernovou ikonou. Odpovídá jeho hodnocení realitě, nebo je nadnesené?

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

V Německu se rozhořela debata o tom, zda kvůli boji proti emisím nepřijdou víkendové zákazy jízd autem

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Auto z Polska se nesmí jmenovat Milano. Alfa Romeo řeší prazvláštní problém

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Ford s koněm ve znaku: šedesátiny legendárního Mustangu

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook

Nejčastější podfuky nepoctivých prodejců ojetin: Stočený tachometr, falešná historie nebo Facebook