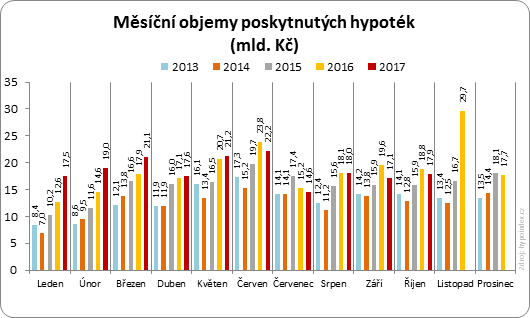

V říjnu bylo podle dat serveru hypoindex.cz* poskytnuto 8667 hypotečních úvěrů, což je o 432 ks více než v předchozím měsíci, ale o 817 méně než loni v říjnu (y/y -8,6 %). Celková hodnota sjednaných úvěrů činí 17,940 mld. Kč, což je sice o 847 milionů více než v září, ale v meziročním srovnání to rovněž znamená pokles. Konkrétně o 845 mil. Kč (y/y - 4,5 %).

Počty i objemy sjednávaný hypoték vysoko převyšují výsledky z let 2015 a 2014, nemluvě o letech dřívějších. Nyní banky čeká prubířský kámen. Listopad rozhodne, zda se bankám podaří překonat i loňské výsledky. Zatím si drží 9miliardový náskok. Jenže loni v listopadu – v posledním měsíci před nabytím účinnosti nového zákona o spotřebitelském úvěru – banky podepsaly hypotéky za 29,7 miliard korun. Je evidentní, že v letošním roce, ač listopad bývá zpravidla jedním z nejsilnějším měsíců v roce, se tomuto číslu ani nepřiblíží.

„Při stávající kondici trhu odhadujeme, že objem v listopadu sjednaných hypoték by se mohl pohybovat okolo 19 miliard Kč. V meziročním srovnání tedy objem v listopadu poklesne o cca 10 mld. Kč, čímž zmizí dosavadní 9miliardový meziroční náskok, který si banky vytvořily v letošním prvním čtvrtletí,“ říká Libor Ostatek, ředitel makléřské společnosti GOLEM FINANCE, která se specializuje na poradenství v oblasti hypoték a úvěrů ze stavebního spoření. "Celkový objem sjednaných hypoték tedy očekáváme těsně pod loňskými 229 mld. Kč, což je skutečná celková suma zahrnující všechny banky poskytující hypotéky na českém trhu.

Sazby rostou. Na poptávce se to zatím neprojevuje

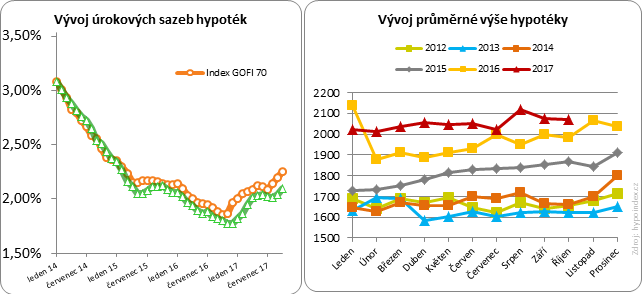

Průměrná úroková sazba sjednaných hypoték vzrostla meziměsíčně o 6 bps. na 2,10 %. K nárůstu sazeb reálně sjednaných úvěrů dochází v souladu s naším očekáváním i tím, co indikovaly indexy nabídkových sazeb. Index GOFI 70, který nejtěsněji koreluje s vývojem FINCENTRUM HYPOINDEXu, započal svůj aktuální růst v červenci a zhruba 2 měsíce vždy trvá, než se nárůst nabídkových sazeb potvrdí i ve výsledcích reportovaných bankami.

"V meziročním srovnání sazba sjednávaných hypoték je oproti loňsku o 3 desetiny procentního bodu vyšší. V korunovém vyjádření to znamená zvýšení měsíční splátky o zanedbatelných 280 Kč (hypotéka na 2mil. Kč, splatnost 25 let). „Růst sazeb tedy není tím, co by klienty nyní od pořízení bydlení odrazovalo. Ba naopak. Relativně silně medializovaný růst úrokových sazeb je faktorem, který může posílit poptávku po hypotékách,“ říká Libor Ostatek.

Stavební spořitelny posilují na obou frontách

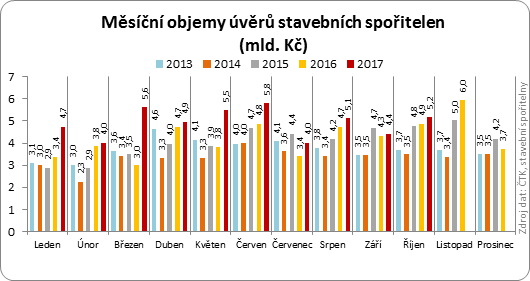

Stavební spořitelny v říjnu sjednaly 41 193 ks (y/y +43,8 %) nových smluv. Celková cílová částka sjednaných smluv činí 14,57 mld. Kč (y/y +24,4 %). Stavební spoření začíná v oblasti nově uzavíraných smluv znatelně ožívat. Určitou roli zde sehrávají právě běžící akční nabídky na nové smlouvy, ale zároveň je na trhu znatelný větší sklon k úsporám. Lidem se ekonomicky daří a hledají prostředky pro zhodnocení volných peněz.

V úvěrové oblasti stavební spořitelny již několik měsíců zaostávají za loňskými výsledky. V říjnu sjednaly 6 101 nových úvěrových smluv, což je o 20 procent méně než loni. „Jde o setrvalý trend – v letošním roce byl meziroční růst v každém čtvrtletí jen poloviční ve srovnání se čtvrtletím předchozím,“ říká Petr Kielar, provozovatel portálu Stavebky.cz a dodává: „Rostoucí úrokové sazby však hrají stavebním spořitelnám do karet. Cenu jejich zdrojů to totiž po dlouhou dobu neovlivní a budou tak moci sazbami překlenovacích úvěrů lépe konkurovat hypotékám. Také úsilí ČNB o omezení LTV podporuje koncept stavebního spoření, které kombinuje spoření s úvěrováním.“

Díky nárůstu průměrné výše úvěru, která aktuálně dosahuje 847 074 Kč (y/y +211 000 Kč) se spořitelnám daří propad „kusové produkce“ nahrazovat zajímavými objemy. Celková hodnota v říjnu sjednaných úvěrů v říjnu opět meziročně vzrostla. Tentokrát o 6,2 % na 5,168 miliard korun, což je nejlepší říjnový výsledek za posledních 7 let.

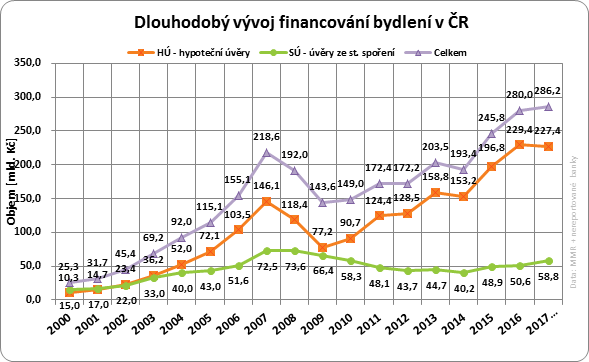

Ve financování bydlení letos padne rekord

Zájem o úvěry na bydlení je veliký a očekávaný meziroční pokles hypoték tentokrát vykryjí stavební spořitelny. V celkovém součtu odhadujeme, že banky a spořitelny letos dosáhnou nového rekordu a na účely bydlení rozpůjčují přes 286 mld. Kč (vč. nereportujících bank*).

* Nereportující banky = banky, které nereportují svá data a tudíž nefigurují ve statistkách MMR ani FINCENTRUM HYPOINDEXU (mBank, Oberbank, Fio banka, WSPK)

Zdroj: GOLEM FINANCE, hypoindex.cz, Stavebky.cz

Kde se o prázdninách opravují dálnice? Dopravní peklo nabídnou hlavně D0 a D4

Kde se o prázdninách opravují dálnice? Dopravní peklo nabídnou hlavně D0 a D4

Oldtimer Express 2025: Jak být atrakcí v Monaku? Stačí přijet veteránem

Oldtimer Express 2025: Jak být atrakcí v Monaku? Stačí přijet veteránem

Test Citroën ë-C3 Aircross Max (44kWh): Elektromobil do každé rodiny

Test Citroën ë-C3 Aircross Max (44kWh): Elektromobil do každé rodiny

Až provoz na D1 opět zkolabuje, od zítřka už řidiči pojedou podle cedulí s písmenem N. Do českého provozu přichází náhradní trasy

Až provoz na D1 opět zkolabuje, od zítřka už řidiči pojedou podle cedulí s písmenem N. Do českého provozu přichází náhradní trasy

CUORE SPORTIVO slaví: Celý svět si připomíná 115 let značky Alfa Romeo

CUORE SPORTIVO slaví: Celý svět si připomíná 115 let značky Alfa Romeo