O tom, jaký je rozdíl mezi pojištěním nemovitosti a pojištěním domácnosti jsme již psali v jednom z našich předchozích článků. Není ovšem na škodu si definici alespoň ve zkratce zopakovat.

Pojištění nemovitosti vs. pojištění domácnosti

Hlavní rozdíl je v tom, že každé kryje něco jiného. Pojištění nemovitosti chrání objekt jako takový, čili stavbu. Pojištění domácnosti naopak to, co se v objektu nachází, nejčastěji tedy nábytek, spotřebiče a ostatní vybavení, čili pouze movité věci.

Nechat si pojistit oboje je sice dobrým krokem, ale důležité je také vědět, co přesně pojišťujete. Ne vždy se může jednat o vše potřebné, jak by se na první pohled mohlo zdát.

1. Pojištění nejen proti živelným pohromám

Lidé se velice často nechávají pojistit proti živelným pohromám. To je samozřejmě jedině dobře, ale povodeň nebo požáry nejsou to jediné, co vás může připravit o majetek. Škodu na objektu anebo domácnosti může zrovna tak způsobit člověk anebo např. únik páry, přepětí, indukce anebo nepřímý úder blesku. I takové riziko, jako je ztráta vody, by se rozhodně nemělo podceňovat.

2. Krytí vylití a úniku vody

U problémů s vodou ještě chvíli zůstaneme. Nejčastěji se lidé proti povodním snaží pojistit v tzv. povodňových oblastech a záplavových územích. Faktem ale je, že vaši domácnost může vytopit třeba i kanalizace anebo např. vylití řeky nebo vodní nádrže. Je třeba navíc zmínit, že každá pojišťovna si sama definuje pojmy jako „povodeň“ nebo „záplava“. Rozdílné definice pak může mít např. i oheň nebo přímý a nepřímý úder blesku. O těchto výrazech by se pak mělo hovořit ve smluvních podmínkách.

Další věc, která se vám může přihodit, není jen vylití vody, ale i její únik. I proti tomu se lze pojistit. A jak k tomu vůbec může dojít? Stačí špatně nainstalovaný kotel. Z něj nenápadně odtékající voda může způsobit desetitisícové nedoplatky.

Zdroj: Shutterstock

3. Co je vlastně cennost podle pojišťovny?

Cennosti jsou jedním z dalších háčků. Každá pojišťovna totiž cennost jako takovou definuje úplně jinak. I zde je tedy důležité zjistit, co mezi cennosti patří a samozřejmě i to, jaká jsou pravidla pro výplatu plnění. Pojišťovny zohledňují míru zabezpečení cenností – a plnění za odcizení zvlášť drahých věcí se vám vyplatí jen v případě, že je máte uložené v domácím trezoru.

4. Nejčastější výluky z pojištění nemovitosti a domácnosti

Jak již bylo zmíněno, živelné pohromy jsou tím, proti čemu se Češi pojišťují nejvíce. Paradoxní pak je, že taková povodeň nebo záplava spadá mezi nejčastější výluky, i když se taky řadí do přírodních živlů. Mezi další situace, které pojišťovny často odmítají hradit, můžeme zařadit krádeže, vandalismus, škody způsobené pod vlivem drog a jiných návykových látek a samozřejmě také škody způsobené teroristickým útokem. Alespoň takhle vypadá standart.

Pokud se chce člověk nechat pojistit opravdu kvalitně, měl by si před podpisem smlouvy s pojišťovnou přečíst podmínky krytí a výluky. A samozřejmě se i ptát, zjišťovat a pokusit si najít reference ostatních klientů instituce. Právě u těch si můžete ověřit i to, jak pojišťovna při plnění pojistné události dostává svým závazkům.

5. Výše krytí, drahá pojistka a snížení splátek

Při pojištění domácnosti většina institucí nabízí krytí do výše 300 000 Kč. Když si pak spočítáte cenu veškerého nábytku, elektroniky, spotřebičů a ostatního vybavení, jasně vám dojde, že se bohužel jedná o opravdu malou sumu. Podle doporučení České asociace pojišťoven by pojistná částka standardně vybavené domácnosti měla být minimálně 10 tisíc korun na metr čtvereční.

Pokud vám pak přijde, že je splátka vašeho pojištění příliš drahá, zkuste si nastavit vyšší spoluúčast. Ta vám pak může ušetřit tisíce korun ročně. Na druhou stranu je ale dobré volit takovou spoluúčast, která pro vás nebude znamenat problémy v případě pojistné události.

Zdroj: První klubová pojišťovnaČtěte také:

Tyto základní pojmy by měl znát každý motorista. Určíte v dnešním kvízu správně všechny?

Tyto základní pojmy by měl znát každý motorista. Určíte v dnešním kvízu správně všechny?

Ministerstvo chce pokutovat řidiče za nedodržení bezpečné vzdálenosti. Nic jako univerzální bezpečná vzdálenost ale neexistuje

Ministerstvo chce pokutovat řidiče za nedodržení bezpečné vzdálenosti. Nic jako univerzální bezpečná vzdálenost ale neexistuje

Německo ukazuje reálný (ne)zájem o elektromobily. Po letech podpory tvoří mizivý podíl prodejů, zákazníci se vrací ke spalovákům

Německo ukazuje reálný (ne)zájem o elektromobily. Po letech podpory tvoří mizivý podíl prodejů, zákazníci se vrací ke spalovákům

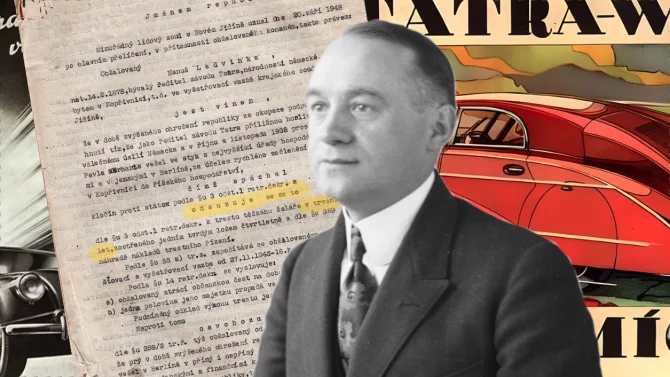

Šest let vězení a tvrdé lože. Trest pro génialního tvůrce z Tatry, na kterého se mělo zapomenout

Šest let vězení a tvrdé lože. Trest pro génialního tvůrce z Tatry, na kterého se mělo zapomenout

Podzim je tady. V kvízu vás prověříme, jestli víte, jak se chovat za snížené viditelnosti

Podzim je tady. V kvízu vás prověříme, jestli víte, jak se chovat za snížené viditelnosti