Možnost přihlásit se k paušální dani za rok 2024 byla letos pouze do 10. ledna. Později to stihnou pro tento rok pouze živnostníci, kteří teprve s podnikáním začínají. Přihlásit se mohou nejpozději ke dni zahájeni živnosti.

Kdo už loni v paušálním režimu byl a letos chtěl pokračovat, nemusel činit žádné nové oznámení. Komu se daň vyplatí, je samo o sobě poměrně diskutabilní téma, protože již nějakou dobu fungují pásma, která jsou závislá především na výši příjmů. Jak to tedy je?

- Jaká máme pásma paušální daně?

- Mohou si živnostníci paušální daň snížit?

- Jaké máme paušální výdaje a co do nich patří?

- Kdy se místo výdajového paušálu vyplatí paušální daň?

Jaká máme pásma paušální daně?

Podle zákona o daních z příjmů existují hned 3 pásma paušální daně, která jsou závislá na tom, jakého příjmu živnostník ve svém podnikání dosáhne.

První pásmo je primárně určeno pro OSVČ s ročními příjmy do 1 000 000 Kč. Do tohoto pásma se může přihlásit rovněž poplatník s příjmy ze samostatné činnosti do výše 1 500 000 Kč za předpokladu, že lze k nejméně 75 % příjmů uplatnit paušální výdaje ve výši 80 % nebo 60 % z příjmů. První pásmo se také týká poplatníků s příjmy ze samostatné činnosti do výše 2 000 000 Kč, jestliže lze k nejméně 75 % příjmů uplatnit paušální výdaje ve výši 80 % z příjmů. Pro rok 2024 se v tomto pásmu zvýšila paušální daň z částky 6208 Kč na částku 7498 Kč měsíčně.

Částka ve všech pásmech zahrnuje odvod zdravotního a sociálního pojištění a daň z příjmů. Všechny tyto položky je potřeba při srovnávání s výdajovými paušály zohlednit.

Do druhého pásma mohou vstoupit poplatníci s příjmy ze samostatné činnosti do výše 1 500 000 Kč, bez ohledu na druh samostatné činnosti, a OSVČ s ročními příjmy do 2 000 000 Kč, které mají alespoň 75 % příjmů z činnosti, na kterou je možné uplatnit 80% či 60% výdajový paušál. Paušální daň se v tomto pásmu zvýšila z částky 16 000 Kč na 16 745 Kč měsíčně.

Třetí pásmo se týká všech poplatníků, kteří splní podmínky pro vstup do paušálního režimu, zejména OSVČ s ročními příjmy nepřesahujícími částku 2 000 000 Kč. V tomto pásmu se měsíční paušální daň zvýšila z 26 000 Kč na 27 139 Kč pro rok 2024.

Čtěte také: Jak vysoké paušální výdaje můžete letos využít v daních za rok 2023

Mohou si živnostníci paušální daň snížit?

Paušální daň si může poplatník snížit jedině tehdy, pokud vstoupí do nižšího pásma, což znamená ale i nižší příjmy. Jinak se za celé zdaňovací období změnit nemůže. Důležité je vědět, že poplatník v paušálním režimu nepodává za příslušné zdaňovací období daňové přiznání. Nelze také v jeho případě využít odečitatelné položky od základu daně, daňové slevy a daňová zvýhodnění. Daňový základ a daň z příjmů fyzických osob tedy již nijak nesnížíte.

Částka, při které se komu paušální daň vyplatí více než zdanit příjem z podnikání s pomocí paušálních výdajů, je tedy velmi individuální.

Čtěte také: Vrácení daní za rok 2023 – kdy dostanete daňový přeplatek?

Jaké máme paušální výdaje a co do nich patří?

|

Výše výdajů procentem z příjmů |

Kdo může výdajový paušál využít |

|

80 % |

zemědělská výroba, lesní a vodní hospodářství, řemesla, … |

|

60 % |

osoby s vázanou, koncesovanou, volnou a neřemeslnou živností |

|

40 % |

daňoví poradci, auditoři, advokáti, lékaři, … |

|

30 % |

osoby mající příjmy z nájmu (obchodního) majetku |

Tip: Spočítejte a odevzdejte daňové přiznání s našimi interaktivními formuláři

Kdy se místo výdajového paušálu vyplatí paušální daň?

Pro poplatníky s paušálními výdaji ve výši 80 % se paušální daň vyplatí od ročních příjmů cca ve výši 1 300 000 Kč.

U osob, které uplatňují paušální výdaje ve výši 60 %, je možné tvrdit, že se paušální daň vyplatí při ročních příjmech v rozmezí cca 650 000 Kč až 2 000 000 Kč. Při přechodu do druhého pásma na hranici 1 500 000 Kč zde však dojde ke srovnání celkových odvodů s uplatněním paušálních výdajů procentem z příjmů. Pokud hranici překročíte jen o několik tisícikorun, může být paušální režim naopak nevýhodný.

Živnostníkům, kteří by mohli uplatnit paušální výdaje jen ve výši 40 %, se vstup do paušálního režimu letos vyplatil, jestliže jejich roční příjem bude v rozmezí cca 433 000 Kč až 2 000 000 Kč. Opět ovšem dochází ke srovnání celkových odvodů ve srovnání s uplatněním paušálních výdajů procentem z příjmů v intervalech příjmů přesahujících hranice pásem. To znamená, že na hranici příjmů nad 1 000 000 Kč u dodatečných příjmů cca 5000 Kč budou výdajové paušály výhodnější. To samé bude platit při překročení hranice příjmů 1,5 milionu korun o cca 43 000 Kč.

Pro poplatníky s paušálními výdaji ve výši 30 % se paušální daň vyplatí při příjmech nad 400 000 Kč ročně. Zde k překlopení výhodnosti nedochází vůbec.

Zdroj: Štěpán Kuba

Čtěte také: Jaké jsou termíny pro podání přiznání k dani z příjmů v roce 2024?

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

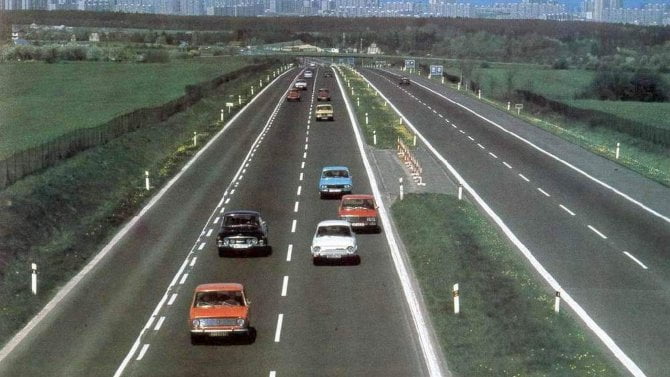

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme