Od roku 2021 mohou některé osoby samostatně výdělečně činné (OSVČ) odvádět paušální daň. Čas na registraci do režimu paušální daně na rok 2025 se krátí.

- Jaká je výše paušální daně v roce 2025?

- Kdo se může do systému paušální daně přihlásit?

- Jak a kde se přihlásit k paušální dani?

- Jak přejít do jiného pásma paušální daně?

- Jak se platí paušální daň?

- Pro koho je paušální daň výhodná, pro koho ne?

- Jde se odhlásit z paušální daně?

Jaká je výše paušální daně v roce 2025

Paušální daň je odvod státu, který v sobě zahrnuje platbu daně z příjmů a také odvody sociálního a zdravotního pojištění od OSVČ.

Hlavní výhodou pro živnostníky je to, že již nemusejí po konci zdaňovacího období posílat daňové přiznání a přehledy o příjmech a výdajích zdravotní pojišťovně a na OSSZ.

Paušální daň je zcela dobrovolná a záleží na preferencích jednotlivých OSVČ. Přihlásit k paušální dani se lze vždy během prvních lednových dnů daného roku. To neplatí pro později nově vzniklé OSVČ, které mohou oznámit přihlášení k paušální dani při vzniku živnosti.

Živnosti, které byly loni přerušené a aktivují se v tomto roce, se mohou také přihlásit k paušální dani.

Výše paušální daně v prvním pásmu v roce 2025 činí 8716 Kč měsíčně

Paušální daň v prvním pásmu činí 8716 Kč měsíčně a skládá se z odvodů na zdravotní a sociální pojištění a symbolicky odvedené stokoruně na dani z příjmů.

V druhém pásmu činí pro OSVČ paušální daň 16 745 Kč a ve třetím pásmu 27 139 Kč.

| Pásmo | Paušální daň měsíčně | Daň z příjmů | Důchodové pojištění | Zdravotní pojištění |

|---|---|---|---|---|

| 1. pásmo | 8716 Kč | 100 Kč | 5473 Kč | 3143 Kč |

| 2. pásmo | 16 745 Kč | 4936 Kč | 8191 Kč | 3591 Kč |

| 3. pásmo | 27 139 Kč | 9320 Kč | 12 527 Kč | 5292 Kč |

Zdroj: Finanční správa

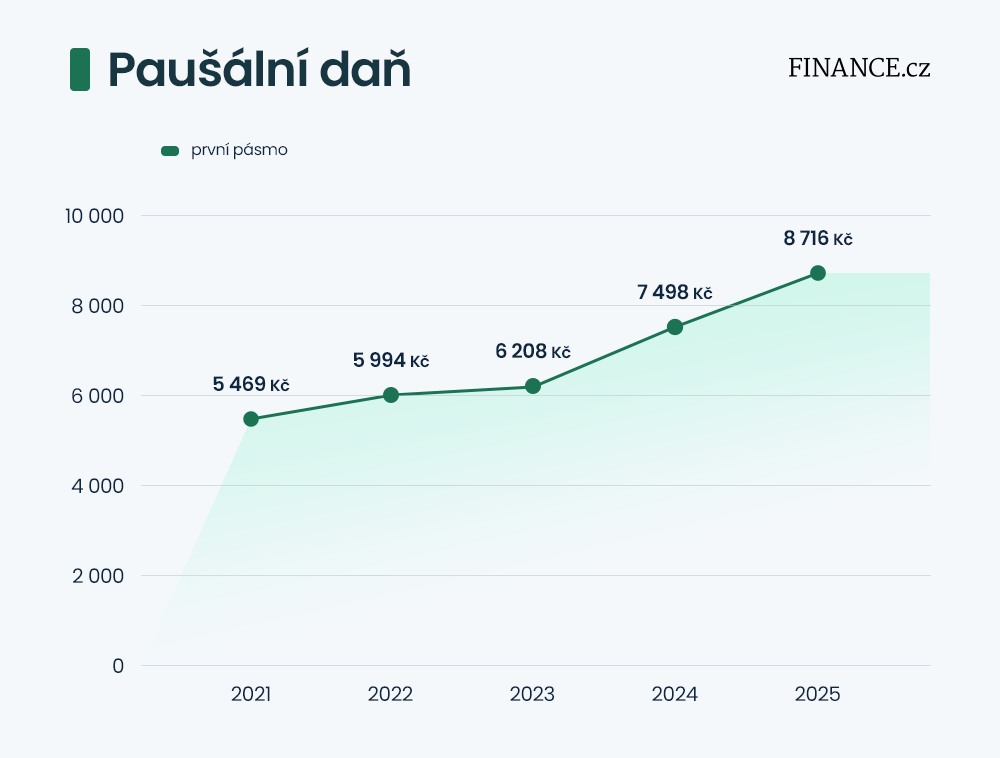

Paušální daň se každoročně zvyšuje, a to na základě zvýšení minimálních hodnot odvodů zdravotního a důchodového pojištění pro OSVČ.

Růst paušální daně v prvním pásmu od jejího zavedení v roce 2021

Zdroj: Finanční správa

3 pásma paušální daně: 8716 Kč, 16 745 Kč a 27 139 Kč

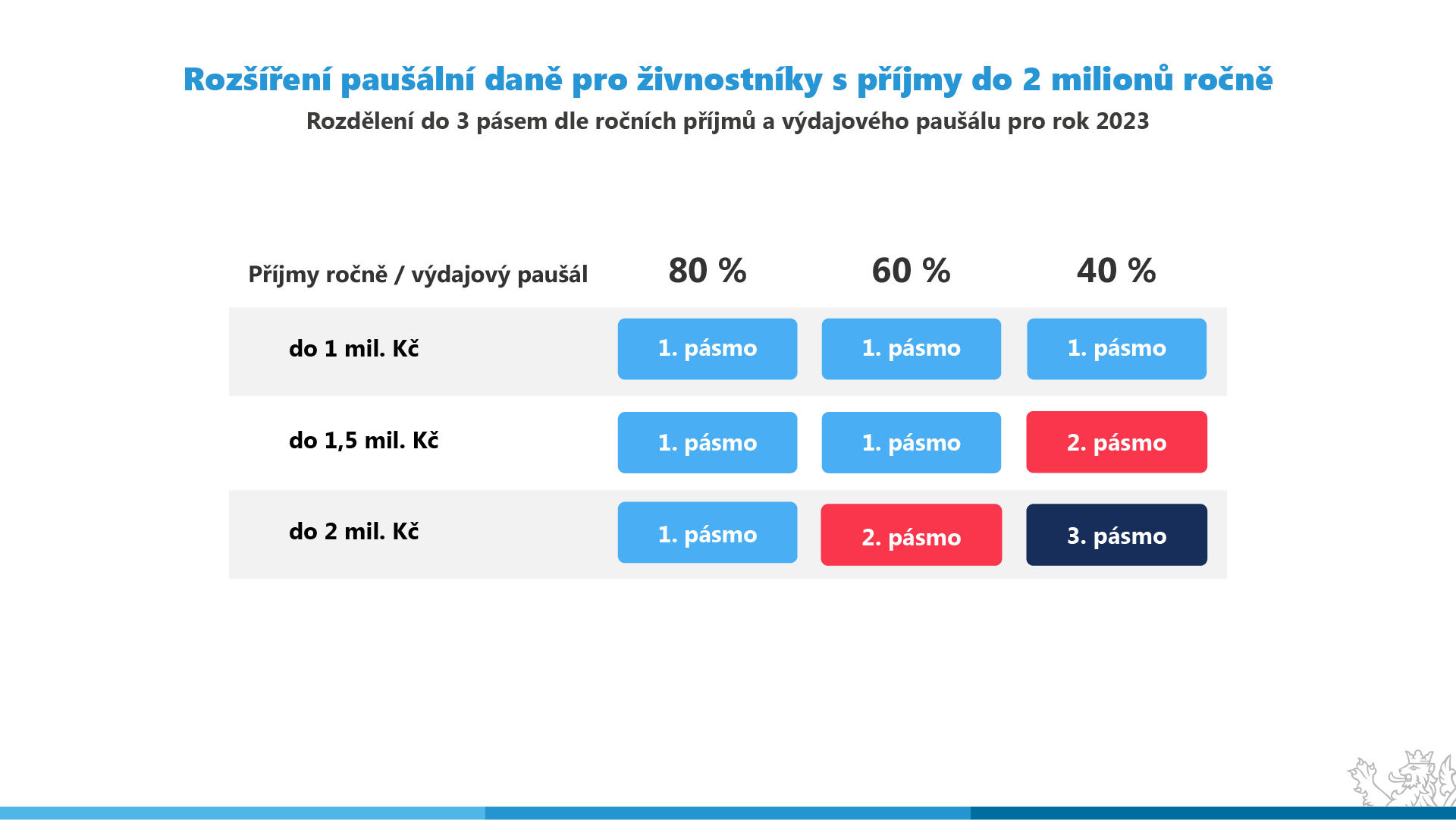

Jak uvádíme výše, jsou tři pásma paušální daně, vstoupit do jednotlivých pásem mohou podnikatelé na základě výše ročního příjmu a na základě převažující samostatné činnosti, ze které plynou příjmy OSVČ.

1. pásmo – Příjmy do 1 mil. Kč, paušální daň 8716 Kč

Do 1. pásma spadají OSVČ s příjmem do 1 milionu Kč (včetně OSVČ uplatňujících výdajový paušál 40 %).

Do 1. pásma mohou vstoupit ty OSVČ s příjmy do 1,5 mil. Kč, které mají alespoň 75 % příjmů z činnosti, na kterou lze uplatnit 80%, či 60% výdajový paušál.

Do 1. pásma mohou vstoupit ty OSVČ s příjmy do 2 mil. Kč, které mají alespoň 75 % z příjmů z činnosti, na kterou lze uplatnit 80% výdajový paušál.

2. pásmo – Příjmy od 1 mil. Kč do 1,5 mil. Kč, paušální daň 16 745 Kč

Do 2. pásma spadají OSVČ s příjmem od 1 do 1,5 milionu Kč, a to bez ohledu na typ samostatné činnosti (včetně OSVČ uplatňující výdajový paušál 40 %).

Do 2. pásma mohou vstoupit OSVČ s příjmy do 2 mil. Kč, které mají alespoň 75 % příjmů z činnosti, na kterou lze uplatnit 80%, či 60% výdajový paušál.

3. pásmo – Příjmy od 1,5 mil. Kč do 2 mil. Kč, paušální daň 27 139 Kč

Do 3. pásma spadají OSVČ s příjmem od 1,5 do 2 milionů Kč bez ohledu na typ samostatné činnosti (včetně OSVČ uplatňující výdajový paušál 40 %).

Pro větší přehlednost dodáváme tabulku Ministerstva financí, která určuje pásma pro OSVČ.

Zdroj: Ministerstvo financí

Pro OSVČ s příjmem do 1 milionu korun se víceméně nic nemění, nicméně OSVČ musí po celé zdaňovací období zůstat v jednom pásmu.

Kdo se může do systému paušální daně přihlásit?

Obecně se do systému paušální daně mohou přihlásit ty OSVČ, jejichž roční příjem je nižší než 2 000 000 Kč.

Do systému paušální daně se nemohou přihlásit OSVČ registrované k platbě DPH.

Do režimu paušální daně minulý rok spadalo cca 100 tisíc živnostníků.

Jak se přihlásit do systému paušální daně?

Stačí vyplnit formulář oznámení o vstupu do paušálního režimu v portálu Moje daně či fyzicky na územním pracovišti finančního úřadu.

Jestliže máte datovou schránku, tak Oznámení o vstupu do paušálního režimu musíte podat výhradně elektronicky.

1. krok – Identifikační údaje

Na první stránce vyplňujete identifikační údaje, to znamená IČO, DIČ a adresu vaší datové schránky. Dále doplníte vaše osobní údaje (jméno, příjmení, datum narození, rodné číslo) a adresu místa pobytu. Můžete uvést i telefon a e-mailovou adresu.

2. krok – Údaje o sociálním a zdravotním pojištění

Na druhé stránce následně vyplníte údaje o důchodovém a nemocenském pojištění:

- Místně příslušná správa sociálního zabezpečení

- Evidenční číslo pojištěnce

Dále vyplníte údaje o vaší zdravotní pojišťovně a uvedete vaše číslo pojištěnce.

V případě zahájení či ukončení doby přerušení vašeho podnikání během roku 2025 ještě doplníte data o zahájení a o oprávnění vykonávat samostatně výdělečnou činnost.

3. krok – Odeslání formuláře

Po vyplnění dvou předchozích kroků musíte formulář poslat na vaše územní pracoviště finančního úřadu anebo skrze formulář na Moje daně. To můžete udělat třemi způsoby:

- datovou schránkou,

- poštou,

- na podatelně úřadu,

OSVČ vzniklé v tomto roce, přerušené OSVČ či OSVČ pobírající rodičovskou dovolenou se mohou přihlásit ještě tento rok, ale musí to uvést ve formuláři či na OSSZ a zdravotní pojišťovně. Lhůta pro podání Oznámení o vstupu do paušálního režimu je pro tyto živnostníky do dne zahájení této činnosti.

OSVČ, které odvádí zálohy, se mohou v roce 2025 přihlásit do režimu paušální daně do pátku 10. ledna 2025. Poté se mohou přihlásit až na rok 2026.

Jak přejít do jiného pásma paušální daně?

OSVČ při splnění podmínek mohou mezi jednotlivými pásmy paušální daně přecházet, vždy ale pouze k začátku roku, a je nutné podat finančnímu úřadu do 10. ledna 2025 Oznámení o změně pásma podané poplatníkem.

Můžete přecházet do vyššího pásma, ale i do nižšího. Je ovšem nutné vždy splnit podmínky pro dané pásmo.

Pokud jste v minulém roce nedosáhli výše příjmů pro své zvolené pásmo (např. II.), splnili jste podmínku výše příjmů pro nižší pásmo (I. pásmo) a nechcete z nějakého důvodu platit zálohy pro II. pásmo, můžete podat Oznámení o jiné výši paušální daně. Platby se vám přepočítají podle nižšího pásma a vznikne vám nárok na přeplatek.

V případě, že jste naopak za minulý rok překročili hranici příjmů pro vaše stávající pásmo (např. I. pásmo), a patříte tedy vzhledem k příjmům do II. pásma (a pokud zároveň chcete i nadále zůstat v režimu paušální daně), musíte do desátého ledna na finančák podat Oznámení o jiné výši paušální daně a (do termínu pro podání daňového přiznání) pak doplatit rozdíl v zálohách na daň a pojistné za celý rok. V následujícím roce pak nemůžete zůstat v I. pásmu, ale musíte přejít do II. pásma. Pokud Oznámení o jiné výši paušální daně nepodáte, budete z paušálního režimu vyřazeni a za příjmy následujícího roku budete muset klasicky podat daňové přiznání.

Jak se platí paušální daň?

Zálohy na paušální daň v minimální výši 8716 Kč měsíčně jsou splatné vždy do 20. dne daného měsíce, tedy do pondělí 20. ledna.

Platí to jak pro nově přihlášené, tak i pro stávající.

Paušální daň můžete platit pravidelně každý měsíc, ale je možné si předplatit několik měsíců dopředu či jednorázově zaplatit na celý rok dopředu.

Paušální zálohy budou placeny na účet místně příslušného finančního úřadu s předčíslím bankovního účtu 2866, číslem matriky finančního úřadu a kódem banky 0710 (kód ČNB).

Pro koho je paušální daň výhodná?

Paušální daň v prvním pásmu ve výši 8716 Kč přesahuje minimální odvody (s nulovou daní z příjmů) o 814 Kč měsíčně (ročně o 9768 Kč).

Nicméně náklady či čas na vyřízení daňového přiznání a přehledů pro zdravotní pojišťovnu a OSSZ jsou pro mnohé živnostníky vyšší a necelých 10 tisíc korun jim za to stojí (nehledě na vyšší odvod důchodového pojištění zahrnutého v paušální dani).

Výhodná je také pro ty živnostníky, kteří platí vysokou daň z příjmů, ti nad paušální daní nemusejí váhat vůbec.

Pro koho je paušální daň nevýhodná?

Pro živnostníky, kteří uplatňují daňové zvýhodnění na děti (a nikdo jiný si jej uplatnit nemůže), by právě ztráta daňového zvýhodnění mohla znamenat ztrátu ve výši tisíců až desítek tisíc korun.

Dále, pokud si OSVČ uplatňuje slevu na manžela/manželku a daňové zvýhodnění, nebude paušální daň výhodná, protože sleva na manžela/manželku činí ještě za rok 2024 celkem 24 840 Kč ročně a na daňovém bonusu mohou získat i desítky tisíc korun, záleží na počtu dětí.

Jde se odhlásit ze systému paušální daně?

Ano, jde se odhlásit ze systému paušální daně. Nicméně ze systému lze vystoupit až po ukončení daného roku a tuto skutečnost musíte oznámit na Finanční správě do 1. ledna.

Jestliže tedy OSVČ platila v roce 2024 paušální daň, vystoupit z tohoto systému může až od 1. ledna 2025.

Zákaz řízení důchodcům. První země stanovila věk, od kterého už lidé nesmí za volant

Zákaz řízení důchodcům. První země stanovila věk, od kterého už lidé nesmí za volant

MG začalo prodávat elektromobily, které strčí spalovací motory do kapsy. Jenže do ČR zatím nemíří

MG začalo prodávat elektromobily, které strčí spalovací motory do kapsy. Jenže do ČR zatím nemíří

Věrný pomocník na celý život: Zetor 25 stál u počátku hromadné výroby československých traktorů světové značky

Věrný pomocník na celý život: Zetor 25 stál u počátku hromadné výroby československých traktorů světové značky

Jen málokdo zvládne kvíz zaměřený na škodováckou závodní historii. Troufnete si?

Jen málokdo zvládne kvíz zaměřený na škodováckou závodní historii. Troufnete si?

Test Ford Puma Gen-E Premium: Elektrická kočka, která umí překvapit

Test Ford Puma Gen-E Premium: Elektrická kočka, která umí překvapit