Vymezením dárkového poukazu se zabývá zákon o dani z přidané hodnoty. Poukaz vymezuje jako listinu:

- se kterou se pojí povinnost ji přijmout jako úhradu za dodání zboží či poskytnutí služby,

- na které musí být uvedeno zboží, které má být dodáno, nebo služba, která má být poskytnuta.

Za poukazy lze považovat i stravenky ze zaměstnání. Poukazem naopak nejsou myšleny marketingové akce, které například poskytují slevu při nákupu zboží nad určitou částku.

Většina lidí si pod poukazem představí jeho fyzickou podobu, může být ale předán i v elektronické podobě. Na obě formy poukazů se uplatňují stejná pravidla.

Dále legislativa rozlišuje, zda se jedná o jednoúčelový či víceúčelový poukaz. Jaké rozdíly jsou mezi nimi a jak se odlišné typy poukazů vztahují na daň z přidané hodnoty?

- Jednoúčelové poukazy a DPH

- Dodání zboží či poskytnutí služby u jednoúčelového poukazu

- Odpočet daně

- Víceúčelové poukazy a DPH

Jednoúčelové poukazy a DPH

Jednoúčelovým poukazem se dle legislativy myslí ten, který obsahuje informace o sazbě daně z přidané hodnoty a údaj o osobě, která má za úkol uskutečnit poskytnutí služby či dodání zboží. Datum vydání poukazu se stanovuje dle dne jeho předání na konkrétní osobu, která jej může uplatnit.

V den, kdy nakupující zaplatí za nabytí poukazu, je dnem uskutečněného daňového plnění.

Příklad: Kadeřnice (plátce DPH) 1. 4. 2022 vydala své zákaznici poukaz v hodnotě 400 Kč včetně DPH. V tento den za něj zákaznice i zaplatila. Datum uskutečnitelného plnění bude tedy 1. 4. 2022. K tomuto typu služby se vztahuje DPH ve výši 10 %. Cena bez DPH je v hodnotě 363, 63 Kč. DPH: 400 – 363,63 = 36, 37 Kč. Kadeřnice musí k 1. 4. 2022 vykázat daň v daňovém přiznání. Zákaznice (pokud je plátce DPH), si může nárokovat odpočet daně, pokud se tato přijatá služba vztahuje k jejímu podnikání.

TIP: Do kdy musíte podat daňové přiznání a přehledy v roce 2022?

Dodání zboží či poskytnutí služby u jednoúčelového poukazu

V případě jednoúčelových poukazů, se pravidla pro uplatnění daně řídí dle toho, zda osoba, která má poukaz přijmout jako náhradu finančního plnění za zboží a služby, poukaz také vydala.

Vystavitel je zároveň příjemce plnění

V den, kdy příjemce poukazu, který sám vystavil, předá zboží či poskytne službu, se pro účely DPH již nepovažuje za uskutečněné plnění. K tomu došlo již při převodu (prodeji) poukazu na jeho nabyvatele.

Příklad: Hotel (plátce DPH) vystaví klientovi dne 29. 4. 2022 poukaz vlastním jménem na využití ubytovacích služeb v témže hotelu. Za tento poukaz mu nabyvatel zaplatí v tentýž den. Hotelu vzniká povinnost k přiznání DPH k 29. 4. 2022. Den, kdy nabyvatel uplatní poukaz na ubytovací služby, se za poskytnutí služby již nepovažuje, z toho důvodu se již daň nepřiznává.

TIP: Jak se zvýšila spotřební daň u cigaret?

Poskytovatel plnění, který není vystavitelem poukazu

Za situace, že poskytuje plnění vyplývající z poukazu osoba, která poukaz nevydala, považuje se předání zboží či poskytnutí služby touto osobou jako poskytnutí plnění přímo vydavateli poukazu.

Příklad: Obchodní centrum poskytne zákazníkovi 29. 4. 2022 poukaz na nákup zboží v prodejně Poslední záchrana. Zákazník si ve stejný den za poukaz pořídí vybrané zboží v dané prodejně. Předání zboží zákazníkovi se v tomto případě bere jako dodání zboží přímo obchodnímu centru. Prodejna je k tomuto dni povinna přiznat daň a zároveň vystavit daňový doklad obchodnímu centru. Obchodní centrum může v tomto případě uplatnit nárok na odpočet daně. Prodejna Poslední záchrana vystaví zákazníkovi účtenku.

TIP: Kdy se musí neplátce DPH registrovat jako identifikovaná osoba?

Odpočet daně

Všeobecně si odpočet daně může uplatnit každý plátce DPH, který přijatou službu či dodané zboží uplatní při svém podnikání.

Pokud je nabyvatel jednoúčelového poukazu i plátcem DPH, má nárok si z přijatého zdanitelného plnění (tedy z nabytí poukazu) uplatnit odpočet daně, ale pouze tehdy, když zboží a služby uplatní v podnikání. Pokud majitel přijatého zboží či služby uplatní jen část pro obchodní účely, může si nárok na odpočet daně uplatnit jen v poměrné výši.

Podnikatel, který vydal poukaz a je plátcem DPH, vykáže toto uskutečněné plnění v daňovém přiznání.

Víceúčelové poukazy a DPH

U víceúčelových poukazů nedokážeme předem určit, na kterou věc je nabyvatel poukazu využije. Není na nich uvedeno, ke kterému zboží či službě mají být přesně využity, proto nelze předem ani určit sazbu DPH. Dnem skutečného plnění není převod poukazu na nabyvatele, ale až skutečný den uplatnění poukazu. Při převodu poukazu na nabyvatele, nevzniká vydavateli poukazu povinnost přiznat daň.

Poskytovatel plnění (zboží a služeb) je tak v den dodání zboží či poskytnutí služby povinen přiznat daň, a to v takové výši, na kterou se vztahuje dané zboží. Tuto povinnost musí splnit i bez ohledu na to, zda je i vydavatelem daného poukazu.

S touto situací se můžeme například setkat v různých obchodních centrech, která nabízí zákazníkům možnost koupit dárkový poukaz v různých hodnotách. Tyto poukazy lze využít u všech prodejců v obchodním centru, není tedy předem jasné, k jakému účelu je majitel poukazu využije.

TIP: Vrácení daní za rok 2021 - kdy dostanete daňový přeplatek?

Tyto základní pojmy by měl znát každý motorista. Určíte v dnešním kvízu správně všechny?

Tyto základní pojmy by měl znát každý motorista. Určíte v dnešním kvízu správně všechny?

Ministerstvo chce pokutovat řidiče za nedodržení bezpečné vzdálenosti. Nic jako univerzální bezpečná vzdálenost ale neexistuje

Ministerstvo chce pokutovat řidiče za nedodržení bezpečné vzdálenosti. Nic jako univerzální bezpečná vzdálenost ale neexistuje

Německo ukazuje reálný (ne)zájem o elektromobily. Po letech podpory tvoří mizivý podíl prodejů, zákazníci se vrací ke spalovákům

Německo ukazuje reálný (ne)zájem o elektromobily. Po letech podpory tvoří mizivý podíl prodejů, zákazníci se vrací ke spalovákům

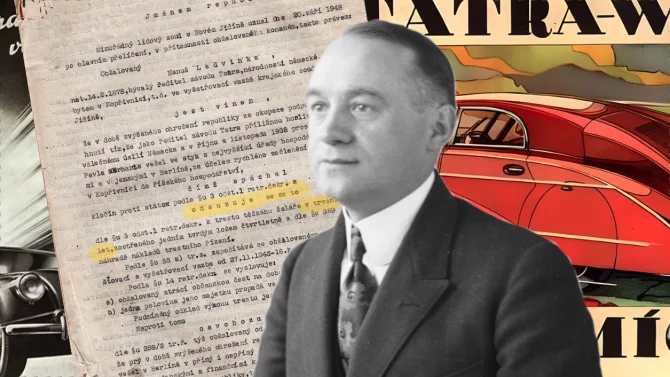

Šest let vězení a tvrdé lože. Trest pro génialního tvůrce z Tatry, na kterého se mělo zapomenout

Šest let vězení a tvrdé lože. Trest pro génialního tvůrce z Tatry, na kterého se mělo zapomenout

Podzim je tady. V kvízu vás prověříme, jestli víte, jak se chovat za snížené viditelnosti

Podzim je tady. V kvízu vás prověříme, jestli víte, jak se chovat za snížené viditelnosti